こんにちはhokkyokunです。

昨今は米国株インデックス投資が定番となってきました。

金融・投資系のユーチューバーやブロガーはもちろん、

プロのアナリストも米国株インデックス積立投資を勧めています。

一方で、米国株はバブルを迎え

今後停滞すると主張する人々も増えてきました。

インデックスを推奨する声はとても強いですが、

そうではない声も聞こえます

この疑問に対し、ITの力を駆使して検証しました。

Pythonというプログラミング言語を用いて

過去データからシミュレーション(バックテスト)してみました。

その結論としては以下の通りです。

このあたりについて

私が検証したデータを交えてご説明させていただければと思います。

データの取得から分析、ブログ投稿まで

Pythonというプログラミング言語で自動化しています。

プログラミングスキルはIT技術職だけのものではなく、

仕事でもプライベートでも持っているだけでできることが大幅に変わってきます。

これらについての情報発信をしていますので、

よかったら見ていってください。

情報収集には最新の注意を行っておりますが、

投資は自己責任でお願いします。

米国株は終わった投資か?

インデックス投資とセットで語られるのが

米国株最強神話です。

これは本当でしょうか?

いろいろなETFをバックテストすると米国株の優秀さがわかる

投資に絶対はないので

最終的には自己判断にはなりますが、

過去のデータを検証する限り、

最も信頼を寄せられるのは米国株であると思われます。

米国株はぼろぼろだけどww

大丈夫?

たしかに、米国は金利低下フェーズから

金利上昇フェーズに移行した可能性があるため

もしかしたら今後、10年(もしかしたらもっと?)停滞するかもしれません。

しかし、VTIという米国全体に投資する

インデックスETFの過去20数年のデータを検証すると

米国株は驚くべきパフォーマンスを発揮していることがわかります。

答えは(過去20数年のデータからは)

おおよそ投資金額の2倍になることが期待できます。

他にもいろいろVTIについて検証していますので

よかったら見ていってください。

たった20数年じゃ

心持たないんじゃないか?

その通りです。

ただ、ここ20数年のうちに○○ショックという名の暴落は何度もありましたし、

2000年代は米国株不調の時代です。

それでも米国株は強い成長性を見せています。

ちなみにいろいろなETFのシミュレーションを

行った結果のリンク集はこちらです。

時間を味方にすることが重要【長期投資】

一方で、ここから数年、

もしかしたら10年を超える期間で米国株は停滞するかもしれません。

なので、長期投資(どんなに短くても4年、できれば15年以上の長期)

を推奨します。

なぜ4年?

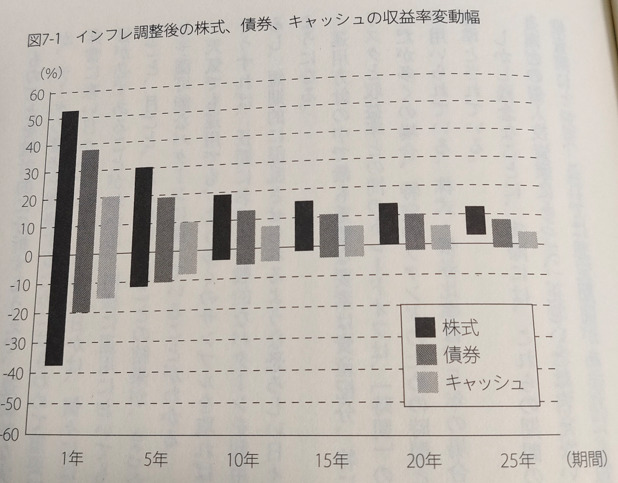

過去データという限定ではありますが、

4年間投資すると損をする可能性は極めて低くなります。

また、私が勝手に言っているわけではなく(4年は私の意見ですが。。)、

著名な研究者も長期投資による損失の可能性の低さを指摘しています。

個人投資家に大人気の本「ウォール街のランダムウォーク」からの引用ですが、

1950~2017年のS&P500指数のデータを分析すると

15年以上保持すると最終的に損をした人はほとんどいないということがわかりました。

また、その時の年平均リターンは10%を超えていました。

個別投資の誘惑を断ち切ろう

投資をしたことがあれば一度は考えると思います。

個別投資で上がる銘柄に集中投資しようと。。

無理だとはいいませんし、

実際にそれでお金持ちになっている人もいます。

が、インデックス投資を超える成績を上げるのは

本当に大変です。

過去データから

実際にS&P500銘柄でシミュレーションしてみました。

ざっくりの内容は

- インデックスを超える成績を出した銘柄は全体の半数くらい

- 半数はインデックス以下。

ただし、大損した銘柄も含まれるため、ギャンブル的要素は否めない。

大損した銘柄を事前に察知することは限りなく不可能に近い - 逆に大暴騰した銘柄を事前にキャッチすることも相当難しい

(ソフトバンクが現にミスを犯している)

インデックスをちょっと超えるだけなら

S&P500から適当に選んでも可能性はあると思いますが、

ババを引くかもしれません。

素人・初心者は積立投資一択である理由(玄人も?)

米国株はハイパフォーマンスであり、

長期投資が重要であることを検証しました。

投資について素人・初心者は先ず積立投資から入ることをお勧めします。

それどころか投資経験者だって少なくとも資産の一部は積立投資をするべきだと考えています。

理由は以下の5つです。

- 優良銘柄(優良ETF)を

4年以上積立し続けると損をしない可能性が高い - 制度の後押しがある

- 心理的な負担が少ない

- まとまった現金が不要

- 著名人も絶賛している

①は上記で述べた通りなので省略します。

他の4つについて詳しく解説しますね。

制度の後押し

基本的に政府は積立投資を推奨しています。

つみたてNISAを活用した資産形成は

年間40万円までの投資分の利益は非課税

新NISAでは年間120万円となります。この措置を20年間活用できる

新NISAでは恒久となります!

というメリットがあります。

海外への投資は

国内20.315%、海外10%と

約3割税金が引かれることになります。

節税措置をとるのは資産形成で非常に重要です。

また、積立投資の人気ぶりから

証券会社はそれぞれ独自のサービスを展開しています。

SBI証券は三井住友カード ゴールドを使ったクレジットカードによる積立投資で

投資金額の1%をポイントバックしてくれます。

ただし、クレカ投資は上限が決まっており、

月5万円までとなっています。

仮につみたてNISAでポイント上限まで

フル活用(月5万円)して30年間運用すると

5万円 × 12か月 × 1% × 30年間 = 18万ポイント

となります。

海外旅行一回行けそうですね!

全く同じことをやっているにも関わらず、

口座とクレジットカードの組み合わせで

海外旅行一回分プレゼントされると思うとお得感が違いますね。

ポイントは投資に活用できるので、

優良ファンドに再投資すればさらに資産を伸ばすことができます。

SBI証券で積立投資できる三井住友カード ゴールドは

投資金額の1%分ポイント付与され、

また、年間100万円使用すれば年会費無料となります。

普段使いでも使いやすいカードなので、

100万円は意外にすぐいきます。

╲下記ボタンから申し込みで2000p プラス 最大11000p付与╱

最初の一年は年会費無料

心理的な負担が少ない

積立投資を推す最も大きな理由はこれです。

というか、投資で最大の弱点はメンタルをやられることで、

5000万円一気に買った。

なのに、株価が今月30%下落だ…

耐えられない!売ろう!

本当にこの銘柄でよかったのかしら?

あっちの方がよさそうだから、

今ある銘柄は売って買いなおそう

こういうのが一番の大敵なんです。

逆を言うとこれを乗り越えられた

ぶっちゃけ大なり小なりあれどだいたいプラスになります(もちろん絶対ではないですが)

インデックス×積立投資は心理的な不安が少ないです。

銘柄を選ぶ必要もなければ

一気に買って翌月がくっと下がるという心配もいりません。

例えば2019年12月に退職金2000万円を

一気にVOOに投資したことを想像してみてください。

その後にあった暴落を冷静に見ていられるでしょうか。

ちなみに、今は暴落前の水準を大きく超えています。

今頃持ち続けていれば3000万円ちかくまで増加しているかもしれません。

暴落時に売ればおそらく1000万円近くまでさがっていたことでしょう。

冷静に考えれば、資産を売らない方がいいのですが、

暴落に直面するとわかっていても、精神的にきついものがあります。

資産運用するときのメンタルは本当に舐めない方がいいです。

まとまった現金が不要

さきほどと関連はしますが

そもそも1000万、2000万をぽんと用意できますか?

物理的に現金の用意が難しい場合も

つみたて投資なら無理なく運用が可能です。

著名人も絶賛している

私のような無名のあやしいやつが言っているのではなく

著名な経済学者や知識人、ユーチューブで人気の方々も

資産運用の最適解として絶賛しています。

厚切りジェイソンさんの著書です。

両学長の著書です。

つみたて投資にもデメリットがある

つみたて投資にもデメリットが存在します。

ここはきちんと押さえておきましょう。

一括投資の方が資産効率が良い

よく言われる

積立投資と一括投資どっちがいいか問題ですが、

資産効率で言えば

議論の余地なく一括投資です。

記事の一部をざっくり言うと、

- 過去20数年間のVTIのデータを分析

- ひと月ずつ運用開始月をずらして、

一括投資10年と10年積立の利益率を比較 - 結果、理論的には一括投資一択

例えば、

2001年6月18日~2011年6月21日までの投資期間で

つみたて投資した場合の利益率は53.2%

一括投資した場合の利益率は83.9%

余裕で一括投資の方が資産が増えています。

次は

2001年6月19日~2011年6月22日までの投資期間で

同様に計算し…

これを20数年分のデータで処理します。

つみたて投資が勝った回数は…0回です(笑)

つみたて投資 VS 一括投資

- VTIで2001年6月18日~2022年11月9日までのデータで

10年間の投資 - 期間を少しずつずらして2869回シミュレーション

- つみたて投資(0勝) 対 一括投資(2869勝)

つみたて投資の勝率 0%

このようにしてみると

積立投資にいい点がないように見えますが、

一括投資は特に1年目の値動きが激しく、

心穏やかに投資するのが難しい側面もあります。

そこで、まとまった資金がある場合は、

積立投資の良いところと一括投資の良いところを合わせた投資をお勧めしています。

成長が遅い(世界最強で年利20%、つみたては10%前後)

世界最強の投資家ウォーレンバフェットは年利20%です。

たった20%?

それでお金持ちになれるの?

でも、これって計算してみるとすごいんです。

平均年利20%で

- 10年運用すると6.19倍

- 20年運用すると38.34倍

100万円を10年間年利20%で運用を続けると600万以上に資産が増えます。

20年だと3800万円以上です。

一方、米国株のインデックス投資は年利10%いくかいかないか

平均年利10%で

- 10年間運用すると2.59倍

- 20年間運用すると6.73倍

充分すごいんですが、10年ほどではお金持ちとは言えないですね。

20年以上は続ける覚悟が必要です。

ちなみに、上記でも書きましたが、

過去20数年のデータから計算すると

VTI一括投資で10年寝かせると2.9倍

積立投資だと2倍になることが期待できます。

世界最高レベルの運用の腕をもっていても

お金持ちと呼べるクラスになるには

少なくとも10年以上運用する必要があります。

まして、我々のような個人投資家は

彼らを超える成績は非現実的ですので

20年以上、短くても15年以上は覚悟しておくのが無難です。

- お金持ちになるには世界最高レベルでも10年以上かかる

- 我々個人投資家は短く見積もっても15年以上は見ておく必要がある。

5000万円を達成するための具体的なロードマップ

5000万円は大金のように聞こえますが、

結構現実的な数値だったりします。

ざっくり5000万円を達成する方法を説明すると

VTIもしくはVOOを月々5万円、20年以上投資する

以上です。

これは過去のデータを用いた実際のシミュレーションで出した結果です。

未来がこの通りになるわけではないですが、かなりまとまった資産が築けるはずです。

【始める前の準備】投資を始める前にしっかり計画

ここからつみたて投資の具体的なステップを考えていきましょう。

つみたて投資を成功させるためには

以下の三つには必ず明確に回答できるようにしましょう。

どれくらいリスクが取れるか

投資は基本的に元本保証されていません。

例えば株は資産の成長性は高いですが

その分、暴落時には半分吹っ飛ぶこともあります。。。

一方、債券は数パーセントの下落で済みます。

具体的なイメージがつきにくいと思いますので

【VTI,AGG比較】債券最強VS株式最強を過去データからシミュレーション分析

を参考にしてみてください。

内容としては以下のようなことを書いています。

- 債券は資産の下落具合もそこからの回復スピードも株式よりは良い

- しかし、資産の増えるスピードは遅い

- 使い分けをおすすめ

資産形成期は株式、

形成した資産を守るために債権

長期の投資は可能か

投資は時間がかかります。

特に積立投資は

15年以上、できれば20年以上の年月をかけて投資をすべきです。

VTIに積立投資すると、総投資金額に対し、

10年で2倍 20年で4.5倍

長期で投資していると少額でも目的の資産を達成できるかもしれません。

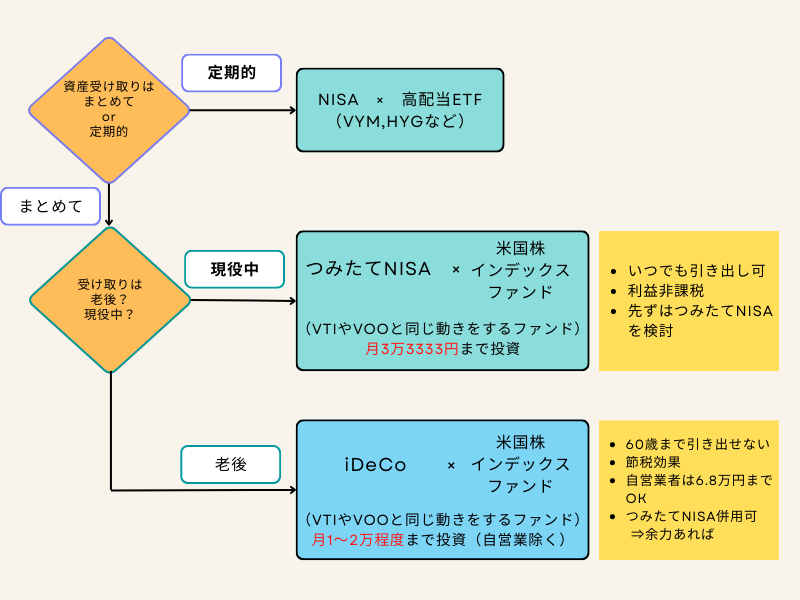

いつ、どのように資産を受け取りたいか

資産を受け取る方法をイメージしておきましょう。

受け取る方法や時期により、使う制度やETFが異なります。

簡単なフローチャートを作りました。

つみたてNISAは現行制度が改変される予定です。

最大月10万円まで投資可能になる可能性が高いです。

資産の受け取り(配当金かまとめてか)は好みでいいと思いますが、

つみたてNISAかiDeCoか迷ったら、

まずはつみたてNISAを使ってみてからでいいと思います。

iDeCoは節税効果が確かにあるのですが、

以下のデメリットがあります。

使い方としては

つみたてNISAをフル活用しても

まだ投資資金に余力がある場合の投資先として検討

がお勧めです。

資産形成のモデルケース

【ケース】王道-VTIやVOO(同じ動きをする投資信託)

資産形成の王道はVTIもしくはVOOです。

検証記事はこちらです。

VTIやVOOで資産形成するなら、

つみたてNISAを活用した投資信託の購入をおすすめします。

つみたてNISAは年間40万円まで20年間利益が非課税となりますので、

先ずはこちらで資産形成をおすすめします。

⇒新制度になると、月10万円、非課税期間は永年となります!

その際はクレカ投資をすると、

ポイントを1%付与させることができるのでおすすめです。

【ケース2】配当金も受け取りたい銘柄はVYM、HYG

将来の資産形成を狙いながら

定期的に配当金で生活を豊かにしたいなら

VYMやHYGがおすすめです。

VYMはVTIやVOOに負けないくらい成長性も高く、

配当利回りも高いので、両取りできる可能性があります。

弱点としては

つみたてNISAなどを活用した投資信託がないので

証券会社でETFを購入することになります。

効率的に投資するためには

SBI証券 × クレカ投資がお勧めです。

【ケース3】とにかく損したくないならAGG

とにかく損をするのが嫌!という人は多いと思います。

かくいう、私も初めて投資をしたときはそう思っていましたし、

気持ちはよくわかります。

そういう場合はAGGがお勧めです。

AGGは米国の債券版インデックスETFです。

こちらをご確認ください。

https://www.hokkyokun.com/etfsimulation-agg/ただし、AGGは長期投資するにはちょっともったいないです。

確かにAGGは暴落耐性が強く、急激な下降はしづらいです。

株式よりは安全な場面も多数あります。

しかし、絶対損をしないわけではないし、

長期で投資するならVTIやVOOに資産形成の面で見劣りします。

投資をすることになれるために

先ずAGGから投資をし、慣れてきたら株式に投資をしてみるといいと思います。

口座・制度の選び方

先ずはつみたてNISAで米国株定期購入。悩むのはそれ以降

もし、投資期間がある程度(最低でも4年できれば15年以上)

取れるのであれば、

何も迷わず、以下のことを先ずひと月でも早く始めることをお勧めします。

これが達成できるようであれば、

次に何を利用、購入するかを検討しましょう。

口座はSBI証券×クレカ積立にしておけば間違いはない

証券口座はたくさんありますが、

優良な米国株ETFであれば、どこでも投資できます。

つみたてNISAも

優良米国ETFに投資するなら

基本的にはどこの証券会社でも大丈夫です

差別化するポイントはクレカ投資です。

- 三井住友カード ゴールドは普段使いも優秀

- 積立でポイント1%分還元

- 年間100万円使用で年会費無料(100万は生活費で使えばすぐいきます)

下記ボタンから申し込むと

紹介扱いとなり、通常よりもお得にクレジットカードを作成できます。

╲下記ボタンから申し込みで2000p プラス 最大11000p付与╱

最初の一年は年会費無料

口座は複数持つのがおすすめ

口座は複数持つことも全然アリです。

我が家は私が3社、妻が1社の4社口座を持っています。

メリットは以下の通りです。

- 証券口座の改良、改悪に素早く対応できる

- アクセスが混線しているときに、素早く対応できる

- 目的別投資がかなりスムーズ

- 不正操作された場合もリスク分散になる

口座を複数持つデメリット

複数の口座を管理する最大のデメリットは以下の通りです。

口座の管理が複雑になり、

資産がいったいいくらあるのかわからなくなる

口座が複数になると資産がいったいくらなのかを把握するのが一苦労です。

よく使われるのがマネーフォワードやマネーツリーです。

私もどちらも会員登録しています。よく使うのはマネーフォワードです。

マネーフォワードはアプリも使いやすく、

無料でも使えるので、「とりあえず、登録しておいて資産管理しよう」

みたいに手軽に使うことができます。

ただ、無料会員の場合、情報の更新がワンテンポ遅れることがあるので、

きっちり管理するなら有料会員がおすすめです。

有料会員の場合、月額500円(年払いだと5300円 注:2022年11月時点)

なので、資産が1000万円以上など、ある程度たまってきたら

費用対効果も出やすいかもしれません。

資産1000万円以上の75%が有料会員というデータもあるようなので、

一考の価値はありです。

マネーツリーもマネーフォワードと同様に有名なアプリで

無料会員もあります。

三井住友カードと相性が良く、

三井住友カードの専用アプリ「Vpass」からマネーツリーとの連携が簡単に行えます。

SBI証券×クレカ積立をするなら、

マネーツリーを使うと投資も口座管理も一元的にできますので

おすすめです。

つみたて投資の最大の難所は続けること!

さて、ここまでで、実際に投資を始めることができたと思います。

後は毎月投資を続けるだけです。

ただし、ここからが本当の勝負です。

投資を始めた方の約1割は一年以内にやめてしまうようです。

保有期間の平均は3.9年で上昇傾向にありますが、

長期というにはまだまだ短い人が多いようです。

参考資料:https://www.jsri.or.jp/publish/topics/pdf/2108_02.pdf

投資の続け方や資産を現金化する方法(終わらせ方)

についても今後記事を作っていきたいと思います。

米国株が終わった。

次は○○株という声をよく聞くようになりました。

そういった声を聞くのも大事ですが、

同時に惑わされず継続してこそ大きな利益を獲得できます。

私もまだまだ目標には達していませんが、

投資人生でこれまで感じたことがないくらい実現への手ごたえを感じています。

一緒に資産形成を頑張ってみませんか?

よろしくお願いしますm(_ _”m)

ではでは。