このページは2022-09-29に更新しました。

- S&P500は米国を代表する銘柄の詰め合わせ

株価は10年で2.48倍

VOO(S&P500連動ETF)を10年積立すると1.78倍 - S&P500構成銘柄とVOOで10年つみたて投資の比較

VOOを超える利益を出した銘柄は全体の55%

一部の株が大きく利益を稼いでいる

約4%が利益-30% - 利益貢献上位銘柄を分析

ほとんどの銘柄が横ばい⇒ここ数年で急上昇 - くず株の分析

始めは順調で、後半で暴落が多い - 個別銘柄でつみたては非現実的

個別銘柄をするなら日々の勉強と精神的タフさが必要

素人は気楽にインデックスつみたてがお勧め

こんにちは、hokkyokunです。

投資をしていると必ず一度は考える個別株投資

S&P500が有効なのはよく知られていますが、

テスラなど一部の優良銘柄を事前に買っておいた方が手っ取り早くお金持ちになれます。

過去のS&P500データから検証したいと思います

データの取得から分析、ブログ投稿まで

Pythonというプログラミング言語で自動化しています。

プログラミングスキルはIT技術職だけのものではなく、

仕事でもプライベートでも持っているだけでできることが大幅に変わってきます。

これらについての情報発信をしていますので、

よかったら見ていってください。

情報収集には最新の注意を行っておりますが、

投資は自己責任でお願いします。

S&P500とは

米国を代表する約500銘柄からなる指数

S&Pダウ・ジョーンズ・インデックスが公表している米国の代表的な指数です。

以下は公式ページの引用です。

S&P 500は、米国大型株の動向を表す最良の単一尺度として広く認められている株価指数である。この指数をベンチマークとする運用

資産の総額は15兆6,000億米ドルを超え、この指数に連動する金融商品の運用資産額は約7兆1,000億米ドルに及ぶ(2021年12月31日付

)。この指数は米国の主要産業を代表する500社により構成されており、米国株式市場の時価総額の約80%をカバーしている。S&Pダウ・ジョーンズ・インデックス

IVVというブラックロック社が運用している

S&P500連動ETF(S&P500指数と同じ銘柄で運営を目指しているETF)

のデータがダウンロードできるので見てみました。

こんな感じのデータです。

2022年9月30日時点のデータをダウンロードしました。

IVVのデータ上は銘柄数は505となっており、

おそらく本家S&P500も同数と思われます。

このデータをもとにざっくり分析してみます。

銘柄トップ10

| ティッカー | 銘柄名 | 評価額 | 業種 |

| AAPL | APPLE INC | 18,554,629,593.80 | 情報技術 |

| MSFT | MICROSOFT CORP | 15,437,100,857.10 | 情報技術 |

| AMZN | AMAZON COM INC | 8,901,178,031.00 | 一般消費財・サービス |

| TSLA | TESLA INC | 6,278,840,972.00 | 一般消費財・サービス |

| GOOGL | ALPHABET INC CLASS A | 5,097,140,770.65 | 通信 |

| GOOG | ALPHABET INC CLASS C | 4,581,845,372.70 | 通信 |

| BRK-B | BERKSHIRE HATHAWAY INC CLASS B | 4,283,118,021.78 | 金融 |

| UNH | UNITEDHEALTH GROUP INC | 4,198,526,305.20 | ヘルスケア |

| JNJ | JOHNSON & JOHNSON | 3,817,213,190.08 | ヘルスケア |

| XOM | EXXON MOBIL CORP | 3,233,953,581.69 | エネルギー |

日本人にもなじみのある企業が多いですね。

後に触れますが、

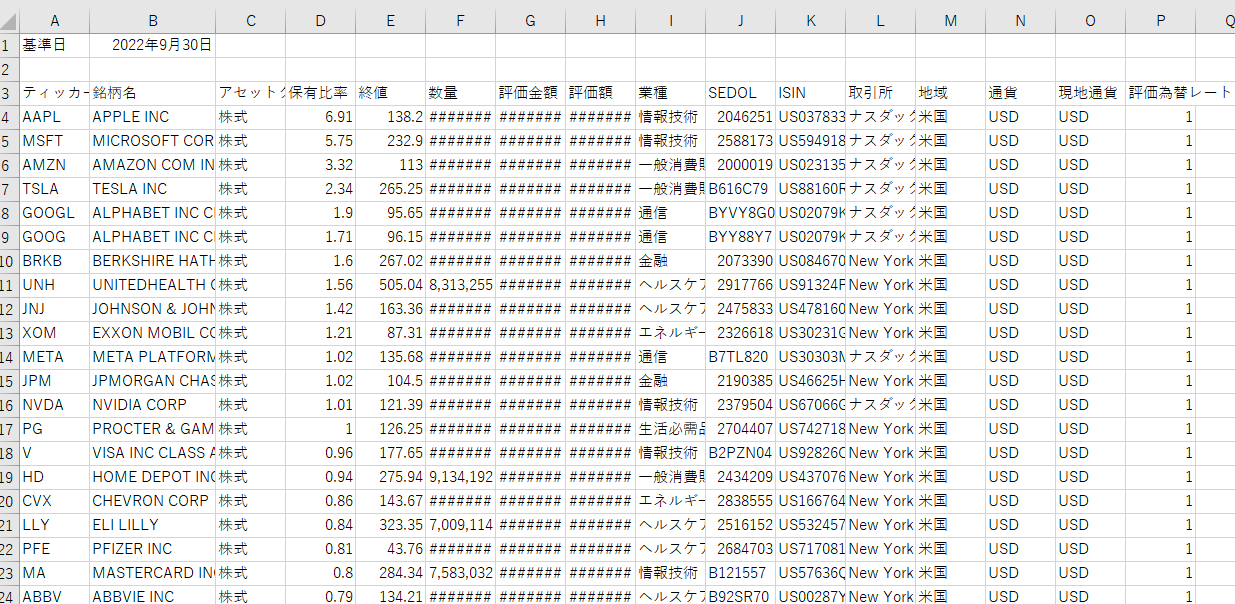

セクター的には情報技術、ヘルスケア、一般消費財・サービスが多く、

トップ10の構成からもうかがうことができます。

情報技術で全体の26%

いつの時点で見るかで多少は変るでしょうが

全体の1/4が情報技術セクターです。

| 業種 | 評価額(ドル) | 割合(%) |

| 情報技術 | 70,671,283,295 | 26.4 |

| ヘルスケア | 40,443,461,082 | 15.1 |

| 一般消費財・サービス | 31,372,654,007 | 11.7 |

| 金融 | 29,464,813,047 | 11.0 |

| 通信 | 21,608,464,750 | 8.1 |

| 資本財・サービス | 21,079,959,907 | 7.9 |

| 生活必需品 | 18,420,006,626 | 6.9 |

| エネルギー | 12,309,793,422 | 4.6 |

| 公益事業 | 8,399,962,077 | 3.1 |

| 不動産 | 7,506,629,428 | 2.8 |

| 素材 | 6,721,722,959 | 2.5 |

グラフはこんな感じです。

情報技術、ヘルスケア、一般消費財・サービスで半分を

占めています。

広く分散しているとはいえ、セクター別にみると

偏りはあると言えます。

資産は10年で○○倍

S&P500は10年で何倍になったのか

ご存じですか?

米国のYahooFinanceでS&P500の過去データが見られるので

検索してみました。

| 日付 | S&P500終値(ドル) |

| 2012/10/1 | 1,444.49 |

| 2022/9/30 | 3,585.62 |

10年間で2.48倍に増えています。

つまり、10年前に1000万円投資していれば

2500万円になっていたわけか!!

理屈ではそうなりますが、

一括投資より積立投資をお勧めしています。

本サイトではつみたて投資を推奨しています。

理由は様々ですが、メリットとしては以下の通りです。

さて、S&P500をつみたて投資した場合はどうなったのでしょうか。

S&P500連動ETFとしては経費最安値のVOOで

実際の過去データから毎月定額購入した場合の

シミュレーションを行ってみました。

切り取るタイミングで変わりますが、

大体10年積立で投資金額の1.78倍になります。

やはり、10年前からずっと持ち続けるよりは資産効率は悪いですが、

10年で倍近い金額に成長したということはすごいことですね

個別投資でS&P500を超えることは可能か?

目的

S&P500について概要を述べさせてもらいました。

多くの著名人がS&P500の魅力を語っていますが、

個別銘柄投資を推すもしくはやっている人もたくさんいます。

- S&P500のような広く分散されたETFを買うのではなく、

単独の株を売り買い。 - 数年で10倍に化ける株もある。

- 逆に紙くずになる銘柄も多く、ギャンブル的な要素をはらんでいる。

個別銘柄投資が悪いわけではないです。

個別投資人気は根強く、今もやっている人が多いですが、

ギャンブル要素は否定できないです。

S&P500の構成銘柄限定ではありますが、

10年前に戻ったとして指数を超える銘柄を引き当てることができるか

検証してみたいと思います。

分析ルール

分析のルールを示します。

興味のない人は飛ばしてもらっていいです。

ざっくりいうと

S&P500構成銘柄のうち、

10年以上上場している銘柄を

10年積立してS&P500連動ETFを超える成績を残した銘柄を調べる

詳細はこんな感じです。

- 以下は2022年9月末時点のデータ

S&P500構成銘柄も2022年9月末時点の銘柄 - S&P構成銘柄のうち、10年以上上場しているものが対象

計464銘柄を分析 - 上記銘柄を10年間、毎月月初に100ドルつみたて投資

100ドルで買えるだけ買い、余れば次回にもちこし - 配当金は再投資

税金は米国10%、日本20.315%で計算

S&P500連動のETF(VOO)とS&P500構成銘柄を比較

上記でも触れましたが、

2022年9月末時点でS&P500に構成されていて

10年以上上場している銘柄にしぼって分析しています。

10年以上上場していた銘柄数は465銘柄です。

S&P500といえど、非上場になる銘柄も結構あるんですね!

個別の資産評価額(トップは10年つみたてで60倍)

上記のルールに則って分析した結果です。

10年間毎月100ドル投資した10年後の資産評価額です。

| ティッカー | セクター | 資産評価額 | 利益率 | |

| 1位(ENPHASE ENERGY INC) | ENPH | 情報技術 | 756,928 | 6207.74 |

| 2位(KEURIG DR PEPPER INC) | KDP | 生活必需品 | 214,266 | 1685.55 |

| 3位(TESLA INC) | TSLA | 一般消費財・サービス | 211,565 | 1648.47 |

| VOO(S&P500連動) | VOO | 21,320 | 77.67 | |

| ワースト3位(CARNIVAL CORP) | CCL | 一般消費財・サービス | 3,024 | -74.8 |

| ワースト2位(DISH NETWORK CORP CLASS A) | DISH | 通信 | 4,115 | -65.7 |

| ワースト1位(VIATRIS INC) | VTRS | ヘルスケア | 4,390 | -63.42 |

トップはすごい利益率ですね(笑)

投資金額の60倍の利益。。。

一方ワーストはほぼ紙切れです。

S&P500に選ばれるような優秀な銘柄も利益がほぼない、状態になるんですね。

衝撃です。

一部の銘柄が桁違いの利益率

ENPHASE ENERGYがめちゃくちゃな利益率をたたき出していました。

2位のTESLAもすごいですね!

これらのすごい銘柄を全体と比較してみたいと思います。

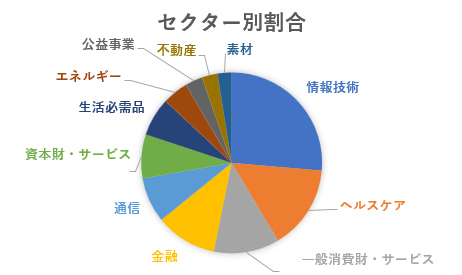

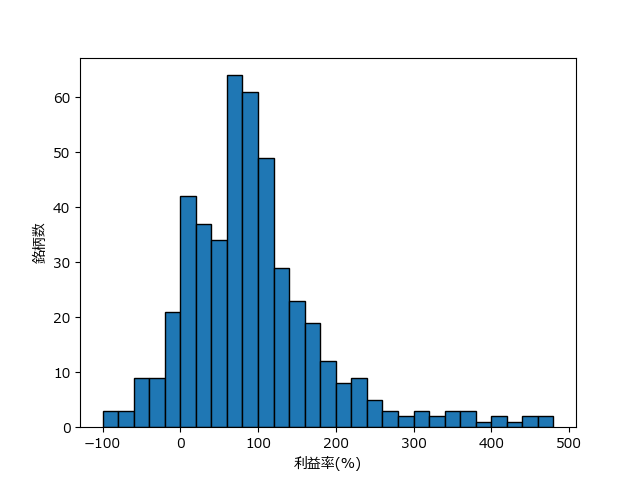

下図は

S&P500構成銘柄の

10年つみたて利益率の分布です。

非常に見にくいですが(笑)、

右の方に6,000%を超えるところに1つ、

それ以外に900~2000%のあたりに4つ、

計5つの銘柄がとびぬけて利益をたたき出しているのがわかります。

それら例外を取り除いてもう少し見やすく分布を作ってみると

こんな感じです。

-100%以下はない(-100%は資産0ドル)ので

下限は決まっている分、少しいびつですが、

利益率100%が最も多いという分布が見えました。

ざっくり、S&P500は10年積立で利益率100%くらいなので、

この分布の最頻値と一致します。

利益を出した銘柄と大損した銘柄がちょうど相殺されて

最頻値の銘柄の利益率に落ち着いたのかもしれません

ちなみに、2022年9月30日時点で

利益1位のENPHの構成比は0.12%

ワースト1位のCAGは0.05%

構成比はトップが大きいですが、

全体で見るとほとんど影響はない比率です。

問題はこれらの銘柄を10年前に察知できたか。。

角度を変えてセクター別で検証してみたいと思います。

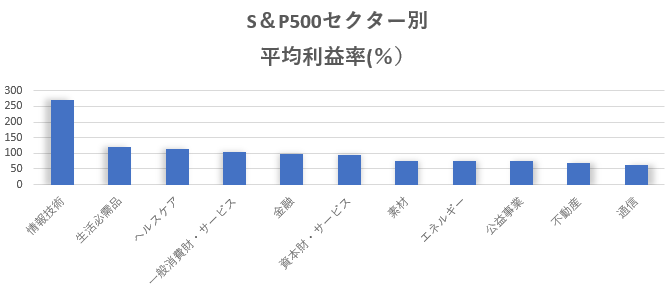

セクター別では情報技術が利益を稼いできた

セクター別に利益率を見てみます。

個別銘柄をセクター別にカテゴリー分けして10年つみたてした値を計算してみます。

先ずは平均値

圧倒的に情報技術が高いです。

しかし、上記で構成銘柄の分布を見た通り、

一部の銘柄がずば抜けて高い利益を出しています。

一部の銘柄がずば抜けて高い場合、

平均を押し上げて実態とかけ離れてしまうことがあります。

例えば、日本人の平均貯蓄額は1000万を超えるそうですが、

多くの家庭ではそんなにない。

それは一部の富裕層がけた外れの貯蓄をしているため平均値を押し上げているからです。

こういったことが銘柄分析でも起きている可能性があるので

中央値(値を順番にならべて、真ん中にくる値)も一緒に見ておくと

実態をつかみやすいです。

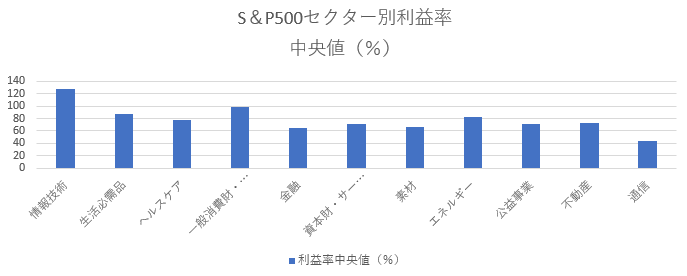

先ほどよりはマイルドになりましたが、

情報技術が最も利益率の高いセクターとみてよいでしょう。

情報技術は高確率でS&P500をアウトパフォーム

次に銘柄別に

S&P500を上回った(アウトパフォーム)銘柄と

下回った(アンダーパフォーム)した銘柄の比率を出してみました。

どのセクターが高確率でアウトパフォームするのかを調べるためです。

| セクター | アンダー(銘柄数) | アウト(銘柄数) | 合計 | アウト/合計(%) |

| 情報技術 | 21 | 46 | 67 | 69 |

| ヘルスケア | 22 | 36 | 58 | 62 |

| 公益事業 | 10 | 19 | 29 | 66 |

| 資本財・サービス | 25 | 41 | 66 | 62 |

| 金融 | 32 | 32 | 64 | 50 |

| 素材 | 12 | 13 | 25 | 52 |

| 通信 | 11 | 10 | 21 | 48 |

| 一般消費財・サービス | 28 | 24 | 52 | 46 |

| エネルギー | 12 | 10 | 22 | 45 |

| 生活必需品 | 17 | 14 | 31 | 45 |

| 不動産 | 18 | 12 | 30 | 40 |

| 全体 | 208 | 257 | 465 | 55 |

情報技術は銘柄数も多いですが、

アウトパフォームする確率も高く、非常においしいセクターであったことがわかります。

全体を見渡すとS&P500を超える銘柄は55%もあり

一部の銘柄で利益を稼いでいるというわけではないようですね。

以上の結果以下のことが言ます。

少なくともここ10年、S&P500の構成銘柄の情報技術は

全体的に利益の高いセクターであり、

また、高確率でS&P500をアウトパフォームしてきた。

正直これは大方の予想通りだったのではないでしょうか。

問題はこれを10年前に予期できたかです。

あらかじめ高利益の銘柄を選別できたか

分析の結果

ことがわかりました。

さて、これが予期できたでしょうか?

当時情報技術が上がるセクターとして認知できたかというと

できなくはないというのが所感です。

米国10年利回りのチャートです。

2012年当時長期的に金利は下落トレンドでした

基本的に金利とハイテク銘柄は逆の関係にあるので

金利が下がるタイミングはハイテク銘柄が上昇しやすい傾向にあります。

ハイテク銘柄が今後伸びるという展開は予想は可能だったかもしれません。

そこで、情報技術の銘柄をより詳しく確認し、

当時、ハイテク銘柄のなかから高利益をたたき出す銘柄を選べたかどうかを

検証したいと思います。

おそらく、一番単純な選抜方法である、

チャートの分析をしてみたいと思います。

情報技術に絞った場合、

トップ3は

ENPH,NVDA,AMDです。

総合トレンドトップ3の

ENPH,TSLA,KDPも見てみます。

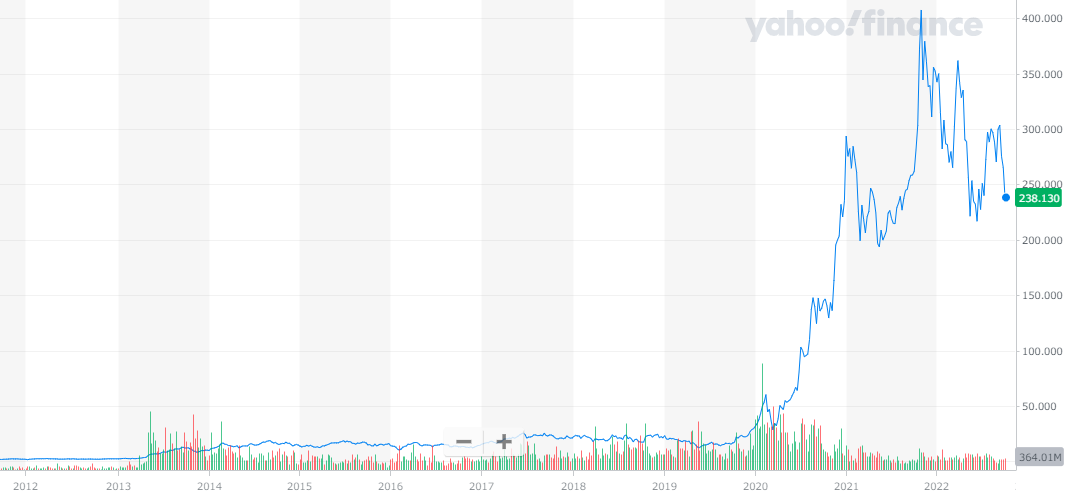

ENPH(情報技術1位 総合1位)

10年つみたてで

資産額756,928ドル

利益率は6,207.74%

YahooFinanceからENPHのチャートを引用しました。

2019年以前までほとんど株価は上昇しておらず

むしろ2015年からゆるやかな下降が起きていました。

これを忍耐強く買い続けることはよほどの自信がない限り難しいのではないでしょうか。

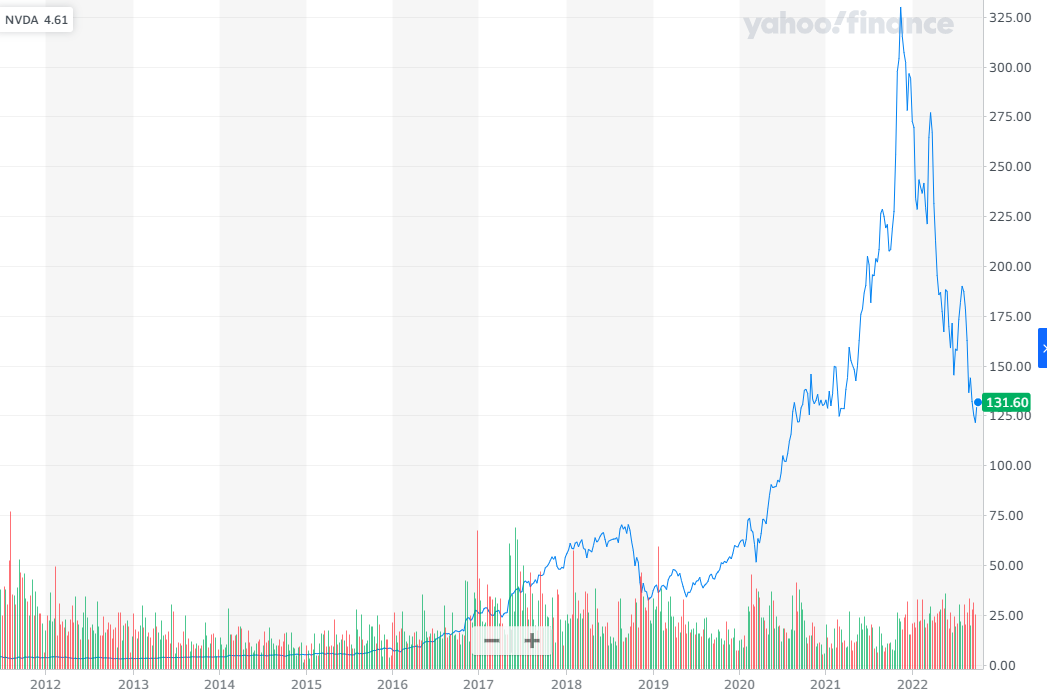

NVDA(情報技術2位 総合4位)

10年つみたてで

資産額149,807ドル

利益率は1,685%

こちらも同様にYahoo Financeから引用です。

NVDAはソフトバンクグループが2016年に株を大量購入していた銘柄ですね。

同じころ(2016年)株価が上昇を始めているので、

なんらかの兆候を先んじて察知したのか、

あるいは、ソフトバンクや他の大口投資家が注目したので

個人投資家も買いにむかったのか。

しかし、その後2018年に暴落し、

その当時ソフトバンクも売却をしています。

プロが大量売却しているなかで買い続けるのは相当タフな精神が必要です。

S&P500のようなインデックス投資は広く分析されており、

歴史上何度も暴落を乗り越えてきましたが、

個別銘柄が暴落を乗り越えることができるかどうかは

銘柄次第ということになります。

AMD(情報技術3位 総合5位)

10年つみたてで

資産額121,469ドル

利益率は912.25%

同じくYahoo Financeから引用させてもらいました。

2016年から上昇しています。

こちらは運よく、2016年以降大きな暴落がなかったので

比較的保持しやすかったかもしれません。

ただ、2016年まで目立って

動いていない株を買い続けるタフさが必要です。

TSLA(一般消費財1位 総合2位)

10年つみたてで

資産額211,565ドル

利益率は1,648.47%

テスラは可能性が現実的であった銘柄の一つじゃないかと思います。

10年前から電気自動車というキーワードは一般的でしたし、

イーロンマスクという人物も知っている人は知っていた感じです。

これを愚直に買い続けられた人は

いるんじゃないかな。

とはいっても2012年当時は

株価は横ばいで2013年以降少しあがりましたが、

また横ばいが続いています。

KDP(生活必需品1位 総合3位)

10年つみたてで

資産額214,266ドル

利益率は1,685.55%

Yahoo Financeだとうまく取れなかったので

Trading Viewから引用しました。

メンタル的には理想の形ですね

この銘柄を見るまでは

お宝銘柄を当てるためには

株価が横ばいのものを愚直に買い続けないといけない

と思っていましたが、

そうとは限らないようです。

おそらく理想はここを見つけることですが、

情報技術ではなく、生活必需品のなかから見つけるというのは

難易度が高い。。。

高収益株を見つけることは可能か?

ここまで見て、高収益になる株のチャートパターンは二つです。

- 株価横ばい⇒近年に爆発的に上昇

- 理想的な右肩上がり

前者はメンタル的にきつい

後者が理想だが、セクターで絞る戦略がとりにくい。。

正直、素人が一朝一夕で選べる気がしません。

というか、ソフトバンクグループのようなプロ集団でさえ、

NVDAのような高収益銘柄を一度目の暴落で売っています。

こんな失敗をプロが犯しているんだから

素人が手を出すべきではないです。

あらかじめ悪い銘柄を除外できたか

次はコンセプトを逆にして

利益の出ない株には何か特徴がないかを調べてみます。

総合ワースト3(CCL,DISH,VTRS)

セクター別では

S&P500を下回った銘柄数の割合が最も多かったのは

不動産(40%)なのですが、

個別で見るとVNO以外は利益率はそこまで悪くないです。(下記表参照)

| ティッカー | セクター | 10年つみたて 資産評価額 | 10年つみたて 利益率 |

| VNO | 不動産 | 6,762 | -43.65 |

| BXP | 不動産 | 10,923 | -8.98 |

| VTR | 不動産 | 11,830 | -1.41 |

| SPG | 不動産 | 12,036 | 0.3 |

| FRT | 不動産 | 12,176 | 1.47 |

なので、

セクターから絞るのではなく、

単純に成績の悪かった銘柄のチャートを確認して気づくことがあるか確認してみます。

CCL(一般消費財・サービスワースト1位 総合ワースト1位)

10年つみたてで

資産額3,024ドル

利益率は-74.8%

同様にYahoo Financeからの引用です。

順調に伸びているのに突如株価が紙切れになる

投資家が最も恐れるチャートパターンじゃないでしょうか。

2012年時点で将来の暴落を予期できた人は

世界中で一人もいないと思います。

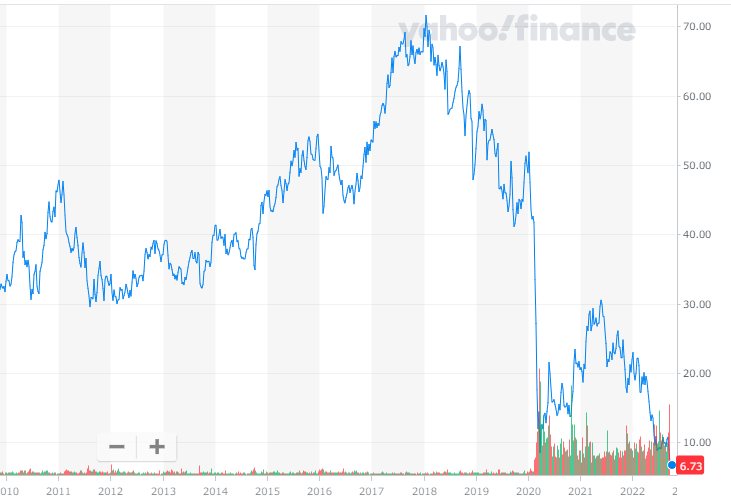

DISH(通信ワースト1位 総合ワースト2位)

10年つみたてで

資産額4,115ドル

利益率は-65.7%

同様にYahoo Financeからの引用です。

これも恐ろしいチャートですね(笑)

2015年時点で切っていれば上位トップ10に上がっていたかもしれません

その後、右肩下がりです。

2012年時点では気づくどころか

積極的に買い向かいそうなチャートパターンです。

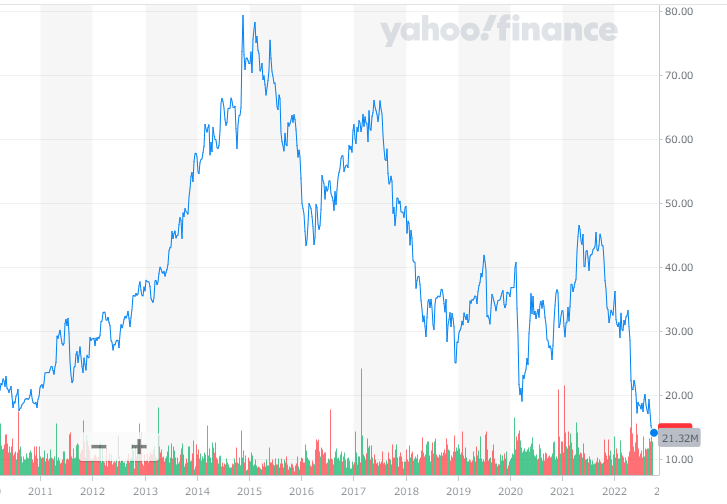

VTRS(ヘルスケアワースト1位 総合ワースト3位)

10年つみたてで

資産額4,389ドル

利益率は-63.42%

同様にYahoo Financeからの引用です。

同じチャートパターンです。

コメントも同じです。

これを危険だと判断することは不可能です。

くず株を見つけることは可能か?

上記のワースト3以外もいくつか見ましたが、

チャートパターンは以下の二つ

- 理想的な右肩上がりである日をピークに暴落

- 当初から右肩下がりで回復しない

後者の方は買わない選択は心理的に簡単だと思います。

一方、前者は無理です。

むしろ途中までは理想的な利益をたたき出し、

増資を検討しさえするでしょう。

事前に利益の出る銘柄を見つけることは可能か?

個別銘柄とインデックス(S&P500)をつみたて投資で比較してみました。

さて、個別銘柄を見つけることができるのでしょうか?

本ページですべて考察できてはいないでしょう。

ただ、素人が毛の生えた程度の知識や経験で見つけるのは難しいと感じました。

例えば、財務の分析から兆候は見れたか?

チャートのテクニカル分析や数値から絞り込めたか?

経済情報から未来の傾向を予知できたか?

こういったことをプロや学者が真剣に人生をかけて解こうとしているわけです。

では、本ページは何をしたかったのか。

私はシミュレーションをしてみて以下の結論に至りました。

- 個別銘柄を積立してインデックスを大きく超える銘柄を見つけるのは

素人には不可能に近い - 素人があれこれ考えて個別銘柄投資を考えるくらいなら

気楽にインデックス投資した方がいい - 個別銘柄はサテライト投資でトレンドを追いかける

個別銘柄を積立してインデックスをアウトパフォームするのは非現実的

本ページで見てきたように

良い銘柄も悪い銘柄も見つけるのは難しい。

また、適当にS&P500銘柄をつみたて投資しても半分はS&P500以下

⇒リスクをとっても確率は50%、ギャンブルと変わらない。

50%じゃいいじゃんという見方もできますが、

ギャンブルで資産形成するのはお勧めしません。

S&P500構成銘柄のうち、

10年つみたて投資をして利益が-10%以上になった銘柄は

5.8%含まれます。※

また、-30%以上になった銘柄は4%です。

※2022年時点でS&P500に登録がある銘柄

かつ10年以上上場している銘柄465銘柄対象

逆に言うとこういう悲惨な銘柄が5%くらい含まれていても

S&P500は驚異的な成長性を担保し続けているわけです。

素人は気楽にインデックス投資

もちろん、投資に絶対はないですが、

少なくともつみたて投資でインデックスを超えるのは

ギャンブルの域を超えないと考えられます。

では、個別投資で成功するためには

時間と気力をかなり消耗する戦いになります。

あれこれ考えて、時間と気力を消耗するくらいなら

インデックス投資でつみたてして

サブ的にトレンドを追いかける投資にチャレンジしてもいいのかなと思います。

積立投資をするなら

SBI証券 × 三井住友カードゴールドの組み合わせが最適解です。

どうせ、インデックス投資をするならポイントが高還元率で付与され

普段使いにも使えるクレジットカードと証券会社の組み合わせが良いです。

下記ボタンから申し込むと

紹介扱いになり、通常よりポイントがお得になります。

╲下記ボタンから申し込みで2000p プラス 最大11000p付与╱

最初の一年は年会費無料

こちらにSBI証券と三井住友カードゴールドの組み合わせが最強である理由を

記載していますのでよかったら見てみてください。

ではでは