2025年2月5日に更新しました。

投資は自己責任です。

投資判断は慎重にお願いします。

こんにちは、hokkyokunです。

本記事ではVGKの配当金やそれに関する情報をまとめています。

具体的には以下の内容です。

- 価格データ

- 配当金データ

(利回り、増配率、YOC、配当金累計、連続増配年数) - 配当金の権利確定日

過去の全履歴 - 増配率からの

今後の配当金額計算 - 10年間積立投資した場合に

得られる総配当金額

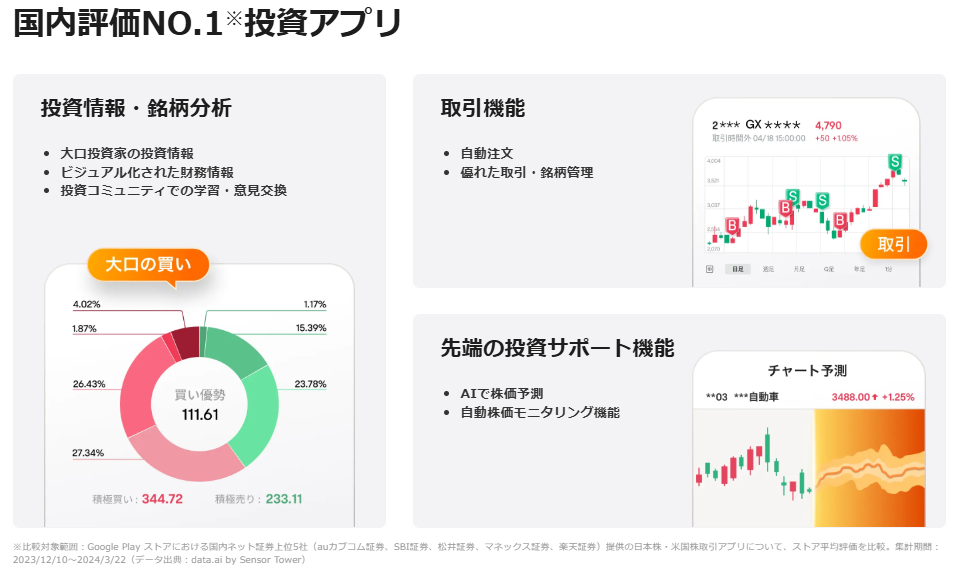

米国株投資にはmoomoo証券アプリを推奨しています。

- 業界最安値級の手数料

- 少額取引可能

- 分析レポートが充実

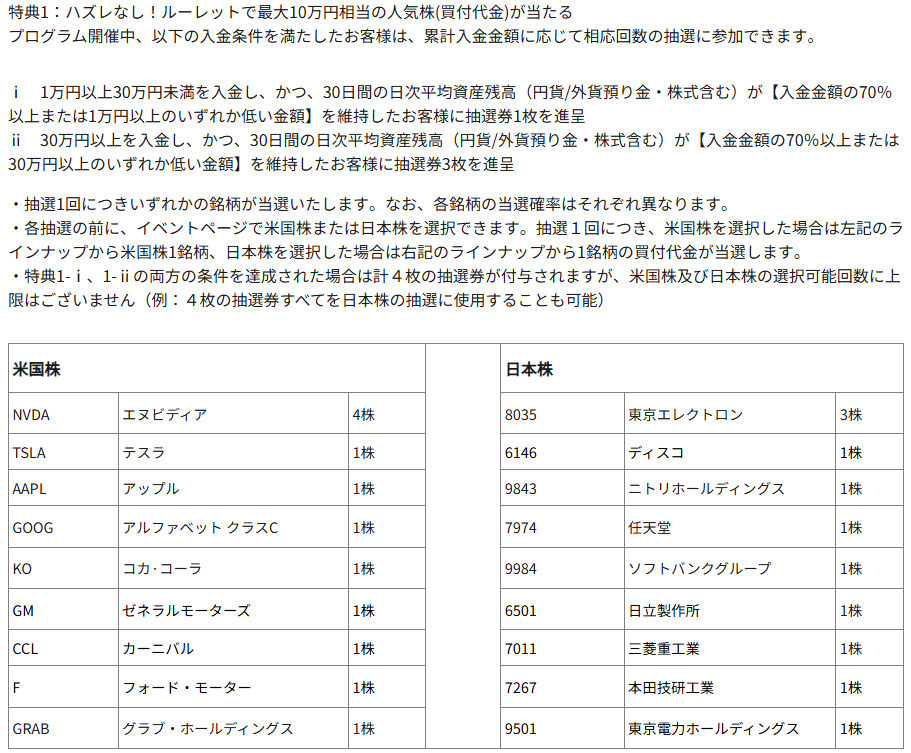

- 期間限定で最大10万円相当の人気株が当たる(はずれなし)

手数料が最安値クラスで、日本株、NISAにも対応しています。

アプリが使いやすく、財務情報の確認や日本株優待検索も可能!

期間限定で最大10万円相当の人気株が当たります。はずれ無しです!

↓公式サイトはこちらから

米国株プラスαの投資として仮想通貨投資を毎月積立で実際に行っています。

- 仮想通貨でも配当金のように定期収入が可能

- 年利が3~16%以上と高還元

- 仮想通貨は追い風が吹いている

- ビットコインの年平均成長率184%

一方で、仮想通貨にも高いボラティリティや政府の方針によって情勢が大きく変動するなどのデメリットがあります。

ただし、これは長期投資とは相性が良く、長く保持することで、損をしたり、高いボラティリティに振り回される可能性が少なくなります。

リスクをきちんと理解したうえで、全体のポートフォリオの数%に仮想通貨を加えることで、資産の成長率をブーストさせられる可能性があります。

仮想通貨で定期報酬を得るための利回りは取引所によって異なりますので、比較をすることが重要です。下記の記事で比較をしています。

結論から申し上げますと、ステーキングコイン報酬が最も高い取引所はBITPOINTです。

口座開設方法の解説はこちら↓

下記ボタンから申し込むと紹介扱いとなり、最大1500円分の仮想通貨がもらえます!

【最大1500円分の仮想通貨プレゼント!】

要約(とりあえずここだけでも読んで!)

本ページはVGKの配当金に関する情報をまとめています。

とりあえずここだけ読めば

ざっくりVGKのスペックを

把握できるようにしています。

詳細なデータやグラフは下記に記載していますので、リンクからジャンプして確認してみてください。

VGKの順位

先ずは、ざっくりVGKのスペックを他のETFと比べてみます。

SBI証券で購入できるのとほぼ同じである349銘柄から

2018年から2024年にかけて毎年配当金を出している銘柄をスクリーニング

⇒269銘柄

269銘柄中、各項目でVGKは何位なのか順位付け

| 名称 | 値 | 順位 | 説明・備考 |

|---|---|---|---|

| 利回り | 3.65% | 65位 / 269位 | 2018年~2024年にかけての平均利回り 利回り(%) = 当年の年間配当金 / 当年の年末価格 × 100 |

| 増配率 | 3.96% | 217位 / 269位 | 2018年~2024年にかけての 増配率平均 |

| YOC | 5.75% | 53位 / 269位 | 2024年の配当金÷2018年末の価格×100 |

| 配当金累計 | 13.71ドル | 81位 / 269位 | 直近7年分の配当金総額 (一株当たり) |

| 連続増配年数 | 2年 | 114位 / 269位 | 連続で増配している年数(2025年は除く) |

他のETFについて確認したい場合や、ランキングの詳細は関連リンクから検索してみてください

価格の推移

ETF設定来の株価の年間リターンです。

安定的に価格が上昇してるか確認してみてください

| 年 | 年末終値 ドル |

年間リターン % |

|---|---|---|

| 2005 | 26.19 | NaN |

| 2006 | 34.85 | 33.07 |

| 2007 | 39.47 | 13.26 |

| 2008 | 21.85 | -44.64 |

| 2009 | 28.70 | 31.35 |

| 2010 | 30.43 | 6.03 |

| 2011 | 26.88 | -11.67 |

| 2012 | 32.68 | 21.58 |

| 2013 | 40.63 | 24.33 |

| 2014 | 37.75 | -7.09 |

| 2015 | 37.02 | -1.93 |

| 2016 | 36.87 | -0.41 |

| 2017 | 46.82 | 26.99 |

| 2018 | 39.85 | -14.89 |

| 2019 | 49.75 | 24.84 |

| 2020 | 52.78 | 6.09 |

| 2021 | 61.70 | 16.90 |

| 2022 | 51.84 | -15.98 |

| 2023 | 62.30 | 20.18 |

| 2024 | 63.47 | 1.88 |

| 2025 | 67.35 | 6.11 |

- 年間リターンの連続上昇年数は3年

- 直近一週間の上昇率は0.07%

- 直近一か月の上昇率は6.15%

- 2018年年末価格からの上昇率は42.27%

配当金データ

2018年から2024年にかけての配当金データです。

※2025年のデータは

充分な配当金がまだ出ていない銘柄もあるので、

分析対象外

用語について軽く説明します。

YOCは実際に投資した元本に対する利回りを示します。

ここでは2018年の年末価格39.85ドルに対する各年の配当金の利回りを計算しています。

増配額は前年の配当金に対する当年の配当金の増加額であり、

増配率は(増配額)/(前年の配当金)*100で計算しています。

配当金総額は2018年から2024年に支給される一株あたりの配当金の総額です。

| 年 | 配当金 (ドル) (A) |

年末終値 (ドル) (B) |

利回り(%) (A/B*100) |

YOC (詳細は上記) |

増配額 (ドル) |

増配率 (%) |

配当金総額 (ドル) |

|---|---|---|---|---|---|---|---|

| 2018 | 1.92 | 39.85 | 4.82 | 4.82 | NaN | NaN | 1.92 |

| 2019 | 1.92 | 49.75 | 3.86 | 4.82 | -0.00 | -0.00 | 3.84 |

| 2020 | 1.66 | 52.78 | 3.15 | 4.17 | -0.26 | -13.54 | 5.50 |

| 2021 | 2.08 | 61.70 | 3.37 | 5.22 | 0.42 | 25.30 | 7.58 |

| 2022 | 1.81 | 51.84 | 3.49 | 4.54 | -0.27 | -12.98 | 9.39 |

| 2023 | 2.03 | 62.30 | 3.26 | 5.09 | 0.22 | 12.15 | 11.42 |

| 2024 | 2.29 | 63.47 | 3.61 | 5.75 | 0.26 | 12.81 | 13.71 |

2018年以前のETF設立以来のデータにジャンプ(グラフもあります)

配当金の権利確定日(過去)

昨年(2024年)の配当金権利確定日です。

- 過去に実績のある権利確定月は

12月

9月

3月

6 - 2024年の権利確定月は

3月15日

6月21日

9月20日

12月20日

ETF設立以来、権利確定のあった月を全て網羅しました。

mama

できればこれからの予定を知りたいな。

次の権利確定日が何月何日か分かれば

それまでにたくさん買っておけるよ!

hokkyokun

知りたいよね

でも、公式HPを見ても

予定が書かれていないことも多いんだ

残念ながら事前に権利確定日をチェックすることは難しいです。

しかし、権利確定日は過去の事例から推測することが可能です!

- 当ページではVGKのETF設定来の権利確定日を全部収集し、

公開しています。 - またその権利確定日の上中下旬のいつに多いのかまで分析しています。

- 取りこぼしがないように権利確定日の推測が可能です。

今後の配当金を過去の増配率から計算

過去の平均増配率通りに今後も増配していくとしたら

今後は配当金はどこまで伸びるのかシミュレーションしてみました。

- 2018年から2024年の7年間の

平均増配率は3.96% - 過去の平均増配率通りに今度も増配すると仮定すると

2034には一株当たりの配当金は3.37ドル

2024年の年末に購入した金額に対する利回りは5.31%

10年積立して得られる総配当金額をシミュレーション

さて、過去の利回りを見たり、増配率から今後の配当金額を予想してきました。

次は実際に投資するとした場合、

いくら配当金を獲得できるようになるのかシミュレーションしてみようと思います。

投資を現実的に行うとなると積立投資が有効な手段となります。

理由はシンプルで大量の金を一度に投資するのは想像以上にメンタルに支障を来すからです。

このあたりのロジックは

積立投資のメリットデメリットとして

以下の記事でまとめています。

https://www.hokkyokun.com/systematic-investment-begin/

実際の過去データを用いてVGKを

Pythonというプログラミング言語を用いてシミュレーションしてみました。

- 毎月100ドルを10年間、積立投資

- 配当金は再投資

- 税金・証券口座の諸経費は考慮しない

10年間、積立投資した各年の配当金と、累計の配当金額を示しています。

| 期間(年) | 年間の獲得配当金 (ドル) |

累計獲得配当金 (ドル) |

|---|---|---|

| 1 | 22.28 | 22.28 |

| 2 | 80.46 | 102.74 |

| 3 | 130.94 | 233.68 |

| 4 | 213.03 | 446.71 |

| 5 | 276.98 | 723.69 |

| 6 | 300.38 | 1024.07 |

| 7 | 435.53 | 1459.60 |

| 8 | 427.42 | 1887.02 |

| 9 | 545.02 | 2432.04 |

| 10 | 683.23 | 3115.27 |

人気ETF

高配当ETF

人気の高配当ETFをまとめてみました。

各リンクをクリックすると配当金情報にアクセスできます。

| ETF | 概要 |

|---|---|

| VYM | 平均以上の配当を出す普通株で構成される FTSEハイデ ィビデンド・イールド指数に連動 比較的銀行株が多い |

| VIG | ETF tracks the S&P US Dividend Growers指数に連動 過去10年間連続増配の米国の普通株(REITを除く)への投資に注力する |

| HDV | モーニングスター配当フォーカス指数に連動 比較的エネルギー株が多い |

| VOO | S&P500指数に連動 成長株としてはもちろん、配当金も意外に多く出る |

人気債券ETF

当サイトでも閲覧上位に来る人気債券ETFをご紹介します。

| ETF | 概要 |

|---|---|

| EDV | バンガード超長期米国債ETF 20-30年の長期国債の価格と利回りに連動するETF |

| TMF | ディレクシォン・デイリー20年超米国債ブル3X 米国国債20年に対し、レバリッジ3倍の運用を目指すETF |

| TLT | iシェアーズ米国債20年超ETF 20年米国債に連動 |

| AGG | iシェアーズ・コア米国総合債券市場ETF 米国の投資適格債券市場全体における銘柄に投資する |

私は債券にはほとんど投資はしていませんが、

まとまった資産が形成された後であれば、

AGGを主軸に投資します。

そのほか銘柄検索

また、VGK以外のETFについても

配当金データをまとめています。

下記はETFの配当金に関するデータをランキング形式で紹介しています。

海外ETFの配当金、海外ETFの積立投資利益率、米国個別株の配当金、投資信託の積立投資利益率のデータをまとめています。

ETFへ配当金投資をする前に

こちらを確認してみてください。

いろいろな投資方法を経て行き着いた

資産1500万円を実現できた戦略です。

VGKとは?

概要

バンガードFTSEヨーロッパETF(Vanguard FTSE Europe ETF)は米国籍のETF(上場投資信託)。FTSEディベロップド・ヨーロッパ大中小型株インデックスに連動する投資成果を目指す。同指数は、欧州主要市場に拠点を置く企業が発行した株式の投資リターンを測定。時価総額加重平均を用いて保有銘柄のウエートを算定。

保有銘柄

| ティッカー | 名称 | 数量 | 金額(ドル) | 割合(%) |

|---|---|---|---|---|

| NOVOB:DC | ノボ・ノルディスク | 4.54百万 | 486.10百万 | 2.76 |

| ASML:NA | ASMLホールディング | 577.64千 | 394.71百万 | 2.24 |

| SAP:GR | SAP | 1.61百万 | 382.38百万 | 2.17 |

| NESN:SW | ネスレ | 3.78百万 | 327.88百万 | 1.86 |

| NOVN:SW | ノバルティス | 3.00百万 | 317.57百万 | 1.80 |

| AZN:LN | アストラゼネカ | 2.20百万 | 297.70百万 | 1.69 |

| SHEL:LN | シェル | 9.24百万 | 297.21百万 | 1.69 |

| ROG:SW | ロシュ・ホールディング | 1.01百万 | 294.90百万 | 1.67 |

| HSBA:LN | HSBCホールディングス | 27.19百万 | 253.38百万 | 1.44 |

| MC:FP | LVMHモエヘネシー・ルイヴィトン | 361.48千 | 226.61百万 | 1.29 |

| etc | その他 | – | – | 81.39 |

基本情報

| name | value |

|---|---|

| 始値 | 67.07 |

| 安値-高値レンジ(日) | 66.99-67.43 |

| 出来高 | 4583441 |

| 前日終値 | 67.35 |

| 52週レンジ | 62.46-72.08 |

| 1年トータルリターン | 10.07% |

| 年初来リターン | 6.58% |

| 基準価額(NAV)(12/27/2024) | 63.95 |

| 資産総額(十億USD)(12/26/2024) | 16.628 |

| 設定日 | 03/10/2005 |

| 乖離率(プレミアム/ディスカウント) | 0.27% |

| 乖離率52週平均値 | 0.00% |

| ファンドマネージャ | ChristineDFranquin/ScottGeiger |

| 直近配当額(12/20/2024) | 0.7194 |

| 直近配当利回り(税込) | 4.50% |

| 経費率 | 0.09% |

| 3ヶ月トータルリターン | 1.03% |

| 3年トータルリターン | 13.06% |

| 5年トータルリターン | 37.34% |

| 52週騰落率 | -6.56% |

| 相場観 | 強気 |

価格推移

配当金を目的として投資をするにしても

価格自体が下がっていては意味がありません

価格が少なくとも下落傾向ではないかどうかのチェックはマストです。

配当金

配当金まとめ(増配率,YOC,配当金総額)

上記では2018年から2024年にかけての配当金データを示しましたが、

こちらではETF設定来のデータをまとめています。

| 年 | 配当金 (ドル) (A) |

年末終値 (ドル) (B) |

利回り(%) (A/B*100) |

YOC (詳細は上記) |

増配額 (ドル) |

増配率 (%) |

配当金総額 (ドル) |

|---|---|---|---|---|---|---|---|

| 2006 | 1.81 | 34.85 | 5.19 | 5.19 | NaN | NaN | 1.81 |

| 2007 | 2.36 | 39.47 | 5.98 | 6.77 | 0.55 | 30.39 | 4.17 |

| 2008 | 2.90 | 21.85 | 13.27 | 8.32 | 0.54 | 22.88 | 7.07 |

| 2009 | 1.91 | 28.70 | 6.66 | 5.48 | -0.99 | -34.14 | 8.98 |

| 2010 | 2.31 | 30.43 | 7.59 | 6.63 | 0.40 | 20.94 | 11.29 |

| 2011 | 1.91 | 26.88 | 7.11 | 5.48 | -0.40 | -17.32 | 13.20 |

| 2012 | 1.47 | 32.68 | 4.50 | 4.22 | -0.44 | -23.04 | 14.67 |

| 2013 | 1.63 | 40.63 | 4.01 | 4.68 | 0.16 | 10.88 | 16.30 |

| 2014 | 2.42 | 37.75 | 6.41 | 6.94 | 0.79 | 48.47 | 18.72 |

| 2015 | 1.62 | 37.02 | 4.38 | 4.65 | -0.80 | -33.06 | 20.34 |

| 2016 | 1.68 | 36.87 | 4.56 | 4.82 | 0.06 | 3.70 | 22.02 |

| 2017 | 1.60 | 46.82 | 3.42 | 4.59 | -0.08 | -4.76 | 23.62 |

| 2018 | 1.92 | 39.85 | 4.82 | 5.51 | 0.32 | 20.00 | 25.54 |

| 2019 | 1.92 | 49.75 | 3.86 | 5.51 | -0.00 | -0.00 | 27.46 |

| 2020 | 1.66 | 52.78 | 3.15 | 4.76 | -0.26 | -13.54 | 29.12 |

| 2021 | 2.08 | 61.70 | 3.37 | 5.97 | 0.42 | 25.30 | 31.20 |

| 2022 | 1.81 | 51.84 | 3.49 | 5.19 | -0.27 | -12.98 | 33.01 |

| 2023 | 2.03 | 62.30 | 3.26 | 5.82 | 0.22 | 12.15 | 35.04 |

| 2024 | 2.29 | 63.47 | 3.61 | 6.57 | 0.26 | 12.81 | 37.33 |

各年の配当金

VGKの年単位の配当金のグラフです。

単位は ドル です。

利回り

VGKの年単位の利回りのグラフです。

単位は % です。

増配額と増配率

増配額と増配率についてですが、

改めて言葉の意味を説明します。

配当金が前年と比較して

どれくらい増加しているか(あるいは減少しているか)

を表します。

増配額 = 当年の配当金 – 前年の配当金 です。

増配額の前年配当金額に対する比率です。

配当金が低くても、増配率が高い傾向がみられるなら

将来的に大きな配当金に成長する可能性があります。

増配率 = (増配額) / (前年の配当金) × 100 です。

YOC

YOCは聞きなじみのない言葉かもしれません。

ですが、配当金投資するなら

とても大事な概念です。

ざっくり言うと、

購入価格に対する配当金の比率です。

配当利回りは直近の価格に対する

配当金比率で表されることが多いですが、

実際には購入当時の価格に対し、

今いくら配当金が得られるかが重要です。

なぜなら投資した金額が効率的に配当金を生んでいるか

実際の投資の実情をより如実に表すからです。

ここでは以下のように定義して計算します。

2018年の年末価格39.85ドルに対する

各年の配当金の利回り

連続増配年数

安定的に増配しているか=連続増配している年数は何年か

も押さえておきましょう。

直近(=2024年)まで連続で増配している年数を計算しています。

※2025年はデータが出そろっていないので除く

毎年増配している = 連続増配年数が長い銘柄に投資することで

YOCも高くなり、効率的な資産運用ができていることになります。

連続増配年数は2年

連続増配した年の内訳です。

| 年 | 配当金 (ドル) (A) |

年末終値 (ドル) (B) |

利回り(%) (A/B*100) |

YOC (詳細は上記) |

増配額 (ドル) |

増配率 (%) |

配当金総額 (ドル) |

|---|---|---|---|---|---|---|---|

| 2023 | 2.03 | 62.30 | 3.26 | 5.82 | 0.22 | 12.15 | 35.04 |

| 2024 | 2.29 | 63.47 | 3.61 | 6.57 | 0.26 | 12.81 | 37.33 |

総獲得配当金額

2018年から2024年にかけての配当金の総獲得金額です。

ある年だけ爆発的に増えたのであれば、

長期的にみればさほど配当金を得られない可能性もあります。

長く、安定して配当金を得られていれば

総額もそれなりに増えているはずなので

あわせてチェックしておきましょう。

配当金の過去の権利確定日

ETF設定来の全権利確定日

ETF設定以来の配当金権利確定日の全データです。

当時の配当金と価格、利回りについても記載しておきます。

| 日付 | 配当金 (A) (ドル) |

価格 (B) (ドル) |

利回り (A/B*100) (%) |

|---|---|---|---|

| 2005-12-27 | 1.38 | 26.14 | 5.28 |

| 2006-12-22 | 1.81 | 34.45 | 5.25 |

| 2007-12-24 | 2.36 | 39.34 | 5.99 |

| 2008-12-24 | 2.90 | 21.08 | 13.76 |

| 2009-12-24 | 1.91 | 28.92 | 6.61 |

| 2010-12-22 | 2.31 | 30.21 | 7.63 |

| 2011-12-21 | 1.91 | 26.38 | 7.23 |

| 2012-09-24 | 1.08 | 31.01 | 3.48 |

| 2012-12-20 | 0.39 | 32.70 | 1.20 |

| 2013-03-22 | 0.24 | 33.48 | 0.71 |

| 2013-06-24 | 0.95 | 32.40 | 2.93 |

| 2013-09-23 | 0.20 | 37.75 | 0.54 |

| 2013-12-20 | 0.24 | 39.29 | 0.60 |

| 2014-03-25 | 0.88 | 40.80 | 2.15 |

| 2014-06-24 | 0.98 | 42.77 | 2.30 |

| 2014-09-24 | 0.27 | 40.44 | 0.66 |

| 2014-12-22 | 0.29 | 38.54 | 0.76 |

| 2015-03-25 | 0.32 | 40.13 | 0.79 |

| 2015-06-26 | 0.88 | 41.40 | 2.12 |

| 2015-09-25 | 0.22 | 36.27 | 0.62 |

| 2015-12-21 | 0.20 | 36.66 | 0.55 |

| 2016-03-15 | 0.27 | 35.68 | 0.76 |

| 2016-06-14 | 0.92 | 34.69 | 2.66 |

| 2016-09-13 | 0.26 | 36.78 | 0.72 |

| 2016-12-20 | 0.23 | 36.42 | 0.62 |

| 2017-03-22 | 0.28 | 39.52 | 0.70 |

| 2017-06-21 | 0.78 | 43.03 | 1.81 |

| 2017-09-20 | 0.23 | 45.69 | 0.51 |

| 2017-12-19 | 0.31 | 46.44 | 0.68 |

| 2018-03-26 | 0.28 | 46.19 | 0.60 |

| 2018-06-22 | 1.11 | 46.05 | 2.41 |

| 2018-09-26 | 0.22 | 46.53 | 0.48 |

| 2018-12-24 | 0.31 | 38.51 | 0.81 |

| 2019-03-25 | 0.31 | 43.95 | 0.70 |

| 2019-06-17 | 0.96 | 44.66 | 2.15 |

| 2019-09-24 | 0.32 | 45.13 | 0.71 |

| 2019-12-23 | 0.33 | 49.34 | 0.67 |

| 2020-03-23 | 0.25 | 31.71 | 0.78 |

| 2020-06-22 | 0.35 | 43.87 | 0.79 |

| 2020-09-21 | 0.30 | 45.33 | 0.67 |

| 2020-12-18 | 0.38 | 52.73 | 0.72 |

| 2020-12-21 | 0.38 | 52.01 | 0.73 |

| 2021-03-22 | 0.27 | 55.58 | 0.49 |

| 2021-06-21 | 0.74 | 60.45 | 1.22 |

| 2021-09-20 | 0.39 | 59.35 | 0.66 |

| 2021-12-20 | 0.68 | 59.23 | 1.14 |

| 2022-03-21 | 0.14 | 56.21 | 0.25 |

| 2022-06-21 | 1.05 | 49.02 | 2.14 |

| 2022-09-19 | 0.22 | 46.86 | 0.47 |

| 2022-12-19 | 0.40 | 51.49 | 0.77 |

| 2023-03-20 | 0.21 | 54.42 | 0.39 |

| 2023-06-20 | 1.10 | 58.55 | 1.88 |

| 2023-09-18 | 0.26 | 57.09 | 0.46 |

| 2023-12-18 | 0.46 | 61.07 | 0.75 |

| 2024-03-15 | 0.37 | 64.79 | 0.57 |

| 2024-06-21 | 1.03 | 66.15 | 1.56 |

| 2024-09-20 | 0.17 | 69.03 | 0.25 |

| 2024-12-20 | 0.72 | 63.27 | 1.14 |

権利確定は上中下旬のどのタイミングが多いか?

ETF設定来の過去の権利確定日の傾向を探るために

月の上旬、中旬、下旬毎に集計してみました。

過去の実績が絶対ではないですが、

配当金の取りこぼしを防ぐには、

下記に日程を参考に早めに購入しておくことをお勧めします。

| 月 | 上中下旬 | 回数 |

|---|---|---|

| 3 | 1~10日 | 0 |

| 3 | 11~20日 | 3 |

| 3 | 21~月末 | 9 |

| 6 | 1~10日 | 0 |

| 6 | 11~20日 | 3 |

| 6 | 21~月末 | 9 |

| 9 | 1~10日 | 0 |

| 9 | 11~20日 | 6 |

| 9 | 21~月末 | 7 |

| 12 | 1~10日 | 0 |

| 12 | 11~20日 | 9 |

| 12 | 21~月末 | 12 |

今後の配当金はどうなるか

過去7年の平均増配率通りに今後進むと…

今後VGKの配当金はどうなるのでしょうか、

過去の増配率の平均を計算し、その平均値通りに増配していくと仮定し、

今後の配当金額をシミュレーションしてみました。

2018年から2024年の7年にかけての平均増配率は

3.96%でした。

この平均増配率通りに今後も増配するとなると

今後以下のような配当金に成長します。

今後のYOCはどうなっていく?

順調に増配すればYOC、すなわち、

購入時の価格に対する配当金の利回りはどんどん上昇していくことが考えられます。

2024年の年末価格で購入したとして、

各年の増配した配当金で利回りを計算した結果をグラフにしています。

シミュレーションYOC = 各年の増配した配当金額 / 2024年の年末終値 × 100

VGKの積立投資シミュレーション

実際に投資をする場合は、積立投資が有効な手段となります。

理由は長くなるので、こちらに理由は書かせていただきました。

積立投資のメリットを一括投資と対比させて解説しています。

https://www.hokkyokun.com/systematic-investment-begin/

一言だけ申し上げると、

積立投資の方が心理的・精神的に安定していられます。

これは投資歴20年以上、資産1500万円まで達成させた経験からも言えます。

では、その積立投資を行った場合の結果をシミュレーションして見ましょう。

実際にVGKの過去データから積立投資を行った結果を計算してみます。

10年積立投資した場合に得られる配当金額

積立投資した場合の総配当金を集計してみました。

- 2015年から2024年にかけての10年間、毎月100ドル積立投資

- 配当金は再投資

- 税金・手数料は考慮しない

- その間に得られる配当金の累計総額は3115ドルです。

月5万円配当を得るために必要な投資金額と年数

積立投資して得られる配当金額をシミュレーションしてみましたが、

さらに踏み込んで、検証してみましょう。

ここでは具体的に

月5万円=年間60万円達成するために必要な投資金額を

実際のデータでシミュレーションしました。

- ドル円相場は152円で計算

- 2024年の配当金実績(2.29ドル)を計算に使用

計算した結果がこちらです。

月5万円 = 年間60万円を達成するために

必要な投資金額とその年数です。

| 投資年数 | 毎月の投資額 円 |

達成した 年間配当金額 円 |

取得株数 | 投資期間 |

|---|---|---|---|---|

| 7 | 152,000 | 654,390 | 1,880 | 2018-02-06~2025-02-04 |

| 10 | 91,200 | 657,871 | 1,890 | 2015-02-06~2025-02-04 |

| 15 | 45,600 | 669,357 | 1,923 | 2010-02-08~2025-02-04 |

VGKの積立投資・一括投資の結果についてもっと知りたい方

積立投資についてさらに詳しく知りたい方は↓を参照してみてください

積立投資をした場合の最終的な資産評価額や利益率、また、一括投資との比較もしています。

意外に配当金生活達成は大変!

まとまった配当金を得るために必要な投資金額と時間

上記でも見てきましたが、

配当金で生活できるようになるのは意外にたくさんの投資金額と年数を必要とします。

例えば、

高配当ETFとして人気のVYMは

年間60万円(月5万相当)の配当金を得るために

10年間毎月9万円の投資が必要です。

一方、

S&P500連動の人気ETFであるVOOに

同額の毎月9万円を10年積立投資すると

2400万円相当の資産を得ることができます。

ちなみに、上記投資でVYMは資産を2100万円を形成しています。

※2014年2月~2024年2月のデータで計算。1ドル150とする。

また、税金、諸経費は含まない

mama

月5万円を得るのも

結構大変なんだね

hokkyokun

もちろんVYMでも

相応の資産は作れてるけど

数千万の資産がありながら

わずかな配当金を得るのは

もったいない気がするね。

インデックス積立の方が合理的である理由と私の投資戦略

私も投資を始めたての時は配当金生活を夢見ていました。

今も少しやっていますが、メインの投資ではありません。

そのように変更した理由は以下の三つ。

- 思ったよりも投資金額、時間がかかる

- 資産の取り崩しタイミングが難しい

- こちらの裁量でコントロールできない

思ったよりも資金も時間もかかるというのは、

上記で説明した通りです。

資産の取り崩しは

配当金生活は基本的に原資である資産に手を付けず

そこから得られる配当金だけを得ることを指すことが多いと覆いますが、

これでは終活時に資産をどう取り崩していくか、かなり面倒な計算が必要となります。

最後にコントロールが難しいお話をします。

資産取り崩しであれば、取り崩し量を調整して、

現金化の量をこちらの裁量で100%コントロールできます。

一方、配当金はこちらの都合関係なく、

会社が決めた量を一方的に供給してきます。

暴落時、資産取り崩さずとも収入があるのはメリットとも取れますが、

多くの場合は減額される可能性が高く、

現金化する額のコントロールが難しいです。

月々1~2万円程度の配当金であれば、そこまで考えなくていいですが、

2桁以上の金額の配当金であれば(特に生活費の当てにしている場合)、

コントロールできないということには注意が必要です。

hokkyokun

とはいえ、

定期的に現金が手に入るのはうれしいので

サブ投資としてほそぼそと続けています。

上記の通り、

ロジカルに考えれば考えるほど、

配当金を得る投資は扱いが難しい場合が多いです。

これが私が投資のメイン戦略から高配当投資を外した理由です。

次に

私が現在とっている戦略をご紹介します。

私はメイン投資とサブ投資にわけて二種類行っています。

- インデックス投資信託を

毎月定額でクレカ積立投資

メイン投資 - サブ口座で余ったお金を

高配当ETFに少額投資

サブ投資

上記で見てきた通り、インデックス投資をメインに据えることで

数千万の資産に手を付けないというもったいないことをしなくてすみますし、

資産が大きく下落した場合は取り崩し金額の調整で資産防衛も可能です

また、シミュレーション上ではありますが、

毎月の投資資金が10万円以下でも資産5000万円を達成することは可能です。

https://www.hokkyokun.com/road-to-50million/

それでも配当金投資は必要です

以上ロジカルに見てきましたが

インデックス投資 > 高配当投資 であると言わざるを得ません

しかし、私も少額ではありますが、高配当投資を続けています。

また、それは必要なことです。

インデックス投資で5000万円を目指していますが、目標達成にはまだまだ年月がかかります。

そんななかでも日々の楽しみにお金を回すための強制装置が必要で、そのために配当金投資を続けています。

配当金で得られる金額は年に10万円程度ですが、

この分を旅行など、今楽しめるものに消費しています。

インデックス投資家の悪いところはなかなか現金を使わないところです。

ロジックとしては資産を最大化後、取り崩しが最も正しい戦略だから

そうしてしまうのは、当然といえば当然なのですが。

私も含め、強制的に使う工夫を考えるべきです。

とはいえ、サブ投資に大きなお金を使うわけにはいかないのですが、

まともにETFを買うと数万円は必要です

※2024年2月で

VOOは一株約450ドル=67500円

1ドル150円の場合

私がこのETF高すぎる問題を解決するために

実際に使っている方法として、

ウィブル証券という証券口座を

高配当投資専用口座として活用しています。

mama

何それ?

初めて聞く証券会社だよ

hokkyokun

2021年に日本に上陸した米国の新興証券なんだけど

米国株の情報を集めたり、ETF、個別株へ少額投資するには

とてもいい証券会社なんだ。

比較的新しい証券口座でネット検索で「怪しい」や「詐欺」という予測変換がよく出ます

私は実際に証券口座を作って、取引もしています。

良かったらこちらも見てみてください

実際にウィブル証券を使ってみたメリットとデメリットをまとめています。

良いところを簡単にいうなら

- ETFの最小購買単位が数百円~数千円で小額から買える

- スマホから濃度の濃い米国の情報に簡単にアクセスできる

この2点が特に優れています。

もし興味があればこちらから作ってみてください。

正直取引をしなくても、

ツールとして持っておくだけでも価値があります。

ちなみに、私は証券口座をプライベートで実際に作っていますが、

金銭トラブルはおろか、詐欺メールの一つも来ていません(笑)

VGKの順位は? ETF配当金ランキング

最後にVGKは高配当投資としての立ち位置を検証してみます。

VGKは優秀な投資先なのでしょうか?それともあまり期待できない銘柄なのでしょうか?

下記条件のETFと比較し、ランキングをとってみました。

利回りと増配率

SBI証券で購入できるETFをほぼカバーする349銘柄から

2018年から2024年にかけて毎年配当金を出している銘柄をスクリーニング

⇒269銘柄

269銘柄中、下記項目でVGKは何位なのか順位付け

先ずは利回りのランキングです。

| 順位 | ティッカー | 名称 | 平均利回り(%) | YOC(%) | 平均増配率(%) | 総獲得配当金(ドル) | 連続増配年数 | 説明 |

|---|---|---|---|---|---|---|---|---|

| 1 | QYLD | Global X Nasdaq 100 Covered Call ETFグローバルX NASDAQ100・カバード・ コール ETF |

17.85 | 22.07 | -1.51 | 16.85 | 1 | Global X NASDAQ 100 Covered Call ETF operates as an investment management company. The Company manages exchange traded funds. Global X NASDAQ 100 Covered Call ETF serves customers in the United States. |

| 2 | YYY | アンプリファイ ハイ インカムETF |

14.88 | 17.04 | -1.16 | 10.44 | 0 | アンプリファイ・ハイ・インカムETF(Amplify High Income ETF)は、米国籍のETF(上 場投資信託)。ISEハイ・インカム・インデックスに連動する投資成果を目指す。2013年6 月21日付のティッカーコード・名称・戦略変更前の旧称は、Sustainable North America n Oil ETF (SNDS)。 |

| 3 | SDIV | Global X SuperD ividendR ETFグロー バルX スーパーディビィデンド -世界株式 ETF |

14.03 | 8.31 | -9.65 | 24.08 | 0 | グローバルXスーパー配当ETF(Global X SuperDividend ETF)は、米国籍の上場投資信 託。ソラクティブ・グローバルスーパー配当インデックスに連動する投資成果を目指す。あらゆ る時価総額規模のグローバル株式を保有。配当利回りが世界で上位100の企業に均 等加重で投資する。 |

| 4 | MLPA | Global X MLP ETFグローバルX MLP ETF |

11.67 | 13.00 | -1.44 | 24.89 | 2 | グローバルX MLP ETF(Global X MLP ETF)は、米国籍の上場投資信託。ソラクティブMLPインフラス トラクチャー指数に連動する投資成果を目指す。通常の株式会社(C corporation)として米国内国歳入庁(IRS)に 登録される。 |

| 5 | ALTY | Global X Altern ative Income ETF グローバルX スーパーディビィデンド-オルタ ナティブズ ETF |

10.50 | 11.17 | -2.45 | 7.13 | 1 | Global X SuperDividend Alternatives ETF is an exchange-traded fund incorporated in the USA. The Fund seeks investment results that correspond generally to the price and yield performance, before fees and expenses, of the Indxx SuperDividend Alternatives Index. |

| 6 | SRET | Global X SuperD ividend? REIT ETF グローバルX スーパーディビィデンド-世界リ ート ETF |

10.17 | 6.94 | -9.12 | 16.33 | 1 | Global X SuperDividend REIT ETF is an exchange-traded fund incorporated in the USA. The Fund seeks to provide investment results that correspond generally to the price and yield performance, before fees and expenses, of the Solactive Global SuperDividend REIT Index. |

| 7 | HEWJ | iシェアーズ 米ドルヘッジ MSCI ジャパン ETF |

9.37 | 5.39 | 258.10 | 16.67 | 1 | iシェアーズ米ドルヘッジMSCIジャパンETFは、米国籍のETF(上場投資信託)。日本円/ 米ドル間の変動へのエクスポージャーを軽減しつつ、日本の大型・中型株で構成される指数に連動する投資成果を目指す。 |

| 8 | DIV | グローバルX スーパーディビィ デンド\n-米国低ベータ ETF |

8.40 | 7.46 | -3.77 | 9.33 | 0 | グローバルX・スーパー配当米国ETF(Global X SuperDividend U.S. ETF)は、INDXXスーパー配当米国低ボラティリティ指数の価格と利回り(手数料・費用控除前)にほぼ連動する投 資成果を目指す。 |

| 9 | EWZ | iシェアーズ MSCI ブラジル ETF |

7.50 | 7.73 | 46.67 | 13.22 | 1 | iシェアーズMSCIブラジルETF(iShares MSCI Brazil ETF)は、米国籍のETF(上場投資信託)。MSCIブラジル25/50インデックスに連動する投資成果を目指す。ブラジル株 式市場 の85%を占める中・大型株に投資する。総合的なブラジル銘柄のカバレッジを提供。 |

| 10 | EWT | iシェアーズ MSCI 台湾ETF |

7.43 | 8.00 | 52.06 | 19.56 | 0 | iシェアーズMSCI台湾ETF(iShares MSCI Taiwan ETF)は、米国籍のETF(上場投資信託)。MSCI台湾25/50インデックスで測定される台湾市場に連動する投資成果を目 指す。 |

| 11 | SRLN | SPDR Blackstone Senior Loan ETFSPDRブラックストーン ・シニアローンETF |

7.36 | 11.70 | 10.14 | 18.44 | 3 | SPDRブラックストーン・シニアローンETF(SPDR Blackstone Senior Loan ETF)は、米国籍のアクティブ運用型ETF(上場投資信託)。資本を保全しつつ、インカムゲインの獲 得 を目指す。 |

| 12 | HYEM | ヴァンエックベクトル\n新興国ハ イ イールド債ETF |

7.28 | 7.96 | -0.58 | 8.86 | 1 | ヴァンエック新興国市場ハイイールド債ETF(VanEck Emerging Markets High Yield Bon d ETF)は、米国籍のETF(上場投資信託)。BofA Merrill Lynch Diversified High Yield US Emerging Markets Corporate Plus指数の価格および利回り実績(手数料・費用控除前)にほ ぼ連動する投資成果を目指す。 |

| 13 | SJNK | SPDRブルームバーグ・バーク レイズ短期ハイ・イールド債券E TF |

7.19 | 10.63 | 5.50 | 10.74 | 3 | SPDRブルームバーグ短期ハイイールド債券ETF(SPDR Bloomberg Short Term High Yield Bond ETF)は、米国籍のETF(上場投資信託)。Bloomberg US High Yield 350mn Cash Pay 0-5 Yr 2% Capped指数に連動する投資成果を目指す。 |

| 14 | HYLS | First Trust Tactical High Yield ETF ファースト トラスト タクティカル ハイ イールド ETF |

7.10 | 8.27 | 0.12 | 18.17 | 1 | ファーストトラスト・ハイ・イールド ETF(First Trust Tactical High Yield ETF) は、米国籍のETF(上場投資信託)。インカムゲインおよびキャピタル ゲインの提供を目 的とする。通常の市場環境下では、ハイイールド債および優先ローン債務証券に投資する場合もある。また通常の 市場条件の下では、ロングとショートの両方のポジションを保有する。 |

| 15 | PFFD | Global X US Preferred ETFグローバルX 米国優先証券 ETF |

7.08 | 7.59 | -2.97 | 9.13 | 0 | Global X U.S. Preferred ETF is an exchange-traded fund incorporated in the USA. The Fund seeks to track the performance of the BofA Merrill Lynch Diversified Core U.S. Preferred Securities Index. |

| 16 | EMLC | ヴァンエックベクトル\nJ.P. モルガン新興国債券(現地通貨 建て)ETF |

7.05 | 6.53 | -4.99 | 11.78 | 2 | ヴァンエックJ.P.モルガンEM現地通貨建て債券ETF(VanEck J.P Morgan EM Local Currency Bond ETF)は、米国籍のETF(上場投資信託)。J.P. Morgan Government Bond Index Emerging Markets Global Coreのパフォーマンスに連動する投資成果を目指す。 |

| 17 | FGD | FT ダウジョーンズ グローバル配当 ETF |

6.99 | 8.63 | 0.77 | 9.28 | 0 | ファースト・トラスト・ダウ・ジョーンズ・グローバル・セレクト配当インデックス・ファンド(First Trust Dow Jones Global Select Dividend Index)は米国籍のETF(上場 投資信託)。Dow Jones Global Select Dividend Indexの価格と利回りに連動する運用実績を目指す。 |

| 18 | ILF | iシェアーズ ラテンアメリカ 40 ETF |

6.95 | 7.23 | 38.59 | 10.35 | 1 | iシェアーズ・ラテンアメリカ40ETF(iShares Latin America 40 ETF)は、米国籍のETF (上場投資信託)。S&Pラテンアメリカ40指数に連動する投資成果を目指 す。代表サンプ リング方式を使用。S&Pラテンアメリカ40指数は、中南米における主要経済部門の流動性 の高い銘柄で構成される。保有銘柄のウエートは時価総額ベースで算定。 |

| 19 | HEZU | iシェアーズ\n米ドルヘッジ MSCIユーロゾーンETF |

6.88 | 5.47 | 107.03 | 12.48 | 1 | iシェアーズ・カレンシー・ヘッジドMSCI EAFE ETF(iShares Currency Hedged MSCI EM U ETF)は、米国籍のETF(上場投資信託)。構成通貨と米ドル間の値の 変動に対するエクスポージャーを軽減しつつ、欧州経済通貨同盟(EMU)の加盟国の株式からなる指数に連 動する投資成果を目指す。 |

| 20 | JNK | SPDR? ブルームバーグ・バ ークレイズ・ハイ・イールド債券 ETF |

6.83 | 8.87 | 1.66 | 39.94 | 3 | SPDRブルームバーグ・ハイイールド債券ETF(SPDR Bloomberg High Yield Bond ETF) は、米国籍のETF(上場投資信託)。Bloomberg High Yield Very Liquid Bond指数の価格と利回りに連動する投資成果を目指す。 |

| 21 | PFF | iシェアーズ 優先株式 & インカム証券 ETF |

6.57 | 8.00 | -0.59 | 13.23 | 0 | iシェアーズ優先インカム証券ETF(iShares Preferred and Income Securities ETF) は、米国籍のETF(上場投資信託)。ICE上場優先証券とハイブ リッド証券で構成された指数に連動する投資成果を目指す。 |

| 22 | DEM | ウィズダムツリー 新興国株 高配当ファンド |

6.54 | 7.45 | 6.04 | 15.68 | 0 | ウィズダムツリー新興国市場高配当ファンド(WisdomTree Emerging Markets High Dividend Fund)は、米国籍のETF(上場投資信託)。ウィズダムツリー新興国株式指数 の価格 および利回りに連動する投資成果を目指す。 |

| 23 | FPE | FT プリファードセキュリティ ーズ ETF |

6.53 | 7.83 | -1.20 | 7.07 | 0 | ファースト・トラスト・プリファード・セキュリティーズ・アンド・インカムファンド(Firs t Trust Preferred Securities and Income Fund)は、米国籍のETF(上場投資信託)。 キャピタルゲインの確保によるトータルリターンの提供を目指す。純資産の80 %以上を優 先証券、収益性のある債券に投資する。 |

| 24 | HYZD | ウィズダムツリー米国ハイイール ド社債ファンド(金利ヘッジ型) |

6.44 | 8.42 | 2.13 | 8.35 | 3 | ウィズダムツリー金利ヘッジ付ハイ・イールド・ボンド・ファンド(The WisdomTree Interest Rate Hedged High Yield Bond Fund)は、米国籍のETF(上場投資信託)。U.S. High Yield Corporate Bond, Zero Duration指数の価格と利回りに連動する投資成果(手 数料・費用控除前)を目指す。 |

| 25 | EZA | iシェアーズ MSCI 南アフリカ ETF |

6.27 | 8.43 | 49.02 | 17.21 | 1 | iシェアーズMSCI南アフリカETF(iShares MSCI South Africa ETF)は米国籍のETF(上場投資信託)。MSCI南アフリカ25/50インデックスのパフォーマンスに連動す る投資成果を 目指す。主に南アフリカの大型・中型株を保有。ヨハネスブルグ証券取引所の上場銘柄を中心に構成されている。時価 総額加重平均を用いて保有銘柄のウエートを算定。 |

| 26 | HYG | iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF |

6.16 | 8.01 | 1.43 | 29.73 | 3 | iシェアーズiBoxxハイイールド社債ETF(iShares iBoxx High Yield Corporate Bond ETFF)は米国籍のETF(上場投資信託)。米ドル建てハイイールド社 債で構成される指数に連動する投資成果を目指す。 |

| 27 | ELD | ウィズダムツリー 新興国現地通 貨建債券ファンド |

6.13 | 5.83 | -5.76 | 11.09 | 1 | ウィズダムツリー・エマージングマーケッツ・ローカル・デッド・ファンドは、米国籍のアクティブ運用型ETF(上場投資信託) 。インカムゲインおよびキャピタルゲインの両方 による高いトータルリターンの確保を目指す。新興市場国の自国通貨建て債券を投 資対象とする。 |

| 28 | FTSL | FT シニアローンファンド ETF |

5.90 | 10.60 | 13.97 | 16.33 | 3 | ファースト・トラスト・シニア・ローンETF(First Trust Senior Loan ETF)は、米国籍のETF(上場投資信託)。高水準の短期利益の提供を第1の投資目的とする。資本の 保全が第2の投資目的。通常の市場条件の下、純資産の80%以上を第1抵当権付優先変動利付銀行ロ ーン(「シニアローン」)に投資する。 |

| 29 | IHY | ヴァンエックベクトル国際ハイ イールド債ETF |

5.80 | 6.68 | 1.10 | 7.86 | 2 | ヴァンエック・インターナショナル・ハイイールド債ETF(VanEck International High Yield Bond ETF)は、米国籍のETF上場投資信託。BofA Merrill Lynch Global ex-US Issuers High Yield Constrained指数の価格および利回り実績(手数料・費用控除前)にほぼ連動する投資成果を目指 す。 |

| 30 | VWOB | バンガード 米ドル建て新興国政 府債券ETF |

5.72 | 7.01 | 2.53 | 24.27 | 3 | 米ドル建て新興国政府債券ETF(Vanguard Emerging Markets Government Bond ETF)は、米国籍のETF(上場投資信託)。ブルームバーグ米ドル建新興国 市場国債RICキャップト指数の価格および利回りに概ね連動する投資成果を目指す。 |

| 31 | RWX | SPDR ダウ ジョーンズ\nイ ンターナショナル リアル エステートETF |

5.64 | 3.78 | 6.23 | 11.14 | 0 | SPDRダウ・ジョーンズ・インターナショナル・リアル・エステートETFは、米国籍のETF(上場投資信託)。ダウ・ジョー ンズ・グローバル(除く米国)セレクト・リアル・エステート・セキュリティーズ指数に連動する投資成果を目指す。資産の80%以 上を対象指数の 構成銘柄または対象指数の銘柄に連動するADRおよびGDRに投資する。代表サンプリング手法を用いて保有銘柄 のウエートを算定。 |

| 32 | EMB | iシェアーズ J.P.モルガン ・米ドル建てエマージング・マー ケット債券 ETF |

5.52 | 6.21 | -2.60 | 33.14 | 1 | iシェアーズJPモルガン・米ドル建てエマージング・マーケット債券ETFは米国籍のETF( 上場投資信託)。JPモルガン・エマージング・マーケット債券指数の価格および利回りに連動する投資成果を目指す。 |

| 33 | FCVT | FT SSI 戦略的上場転換株 ETF |

5.49 | 2.39 | 158.24 | 13.64 | 0 | First Trust SSI Strategic Convertible Securities ETF is an exchange-traded fund incorporated in the USA. The Fund seeks total return by investing primarily in a portfolio of U.S. and non-U.S. convertible securities. |

| 34 | EBND | SPDR? ブルームバーグ・バ ークレイズ 新興国債券(現地通 貨建て) ETF |

5.45 | 5.87 | -0.36 | 7.79 | 3 | SPDRブルームバーグ新興国市場自国通貨建て債券ETF(SPDR Bloomberg Emerging Market s Local Bond ETF)は、米国籍のETF(上場投資信託)。Bloomberg EM Local Currency Government Diversified指数と同水準の投資成果を目指す。 |

| 35 | RLY | PDR SSGA マルチ アセット リアル リターン ETF |

5.43 | 5.33 | 68.45 | 8.80 | 0 | SPDR SSGAマルチアセット・リアル・リターン ETF(SPDR SSgA Multi-Asset Real Retur n ETF)は、米国籍のETF(上場投資信託)。キャピタルゲイン とインカムゲインから成る実質リターンの確保を目指す。1940年投資会社法(その改定を含む)に登録され、市場指数・コモディ ティ上場投資信託・上場投資証券に連動するパフォーマンスを目指すETFに 投資する。 |

| 36 | IXC | iシェアーズ グローバル・エネ ルギー ETF |

5.27 | 7.86 | 22.87 | 10.23 | 1 | iシェアーズ・グローバル・エネルギーETFは米国籍のETF(上場投資信託)。S&Pグローバル・エネルギー株価指数に連動 する投資成果を目指す。 |

| 37 | SPYD | SPDRポートフォリオS&P 500高配当株式ETF |

5.08 | 7.21 | 6.30 | 11.84 | 1 | SPDR Portfolio S&P 500 High Dividend ETF is an exchange-traded fund incorporated in the USA. The Fund seeks to provide investment results that correspond to the price and yield performance of the S&P 500 High Dividend Index. The Index tracks 80 of the highest yielding companies in the S&P 500 based on the indicative yield. |

| 38 | XLE | エネルギー セレクト セクター SPDR ファンド |

5.05 | 6.68 | 14.69 | 19.62 | 0 | エナジー・セレクト・セクターSPDRファンド(Energy Select Sector SPDR Fund)は米国籍のETF(上場投資信託)。エナジー・セレクト・セクター指数に連動する投資成果を 目 指す。米国の大型エネルギー株を保有。原油・天然ガスの開発・生産会社、掘削および他のエネルギー関連サービスを提供する企 業に投資する。保有銘柄のウエートは時価総額ベースで算定。 |

| 39 | EWS | iシェアーズ MSCI シンガポール ETF |

5.05 | 5.50 | 26.66 | 6.54 | 0 | iシェアーズMSCIシンガポールETFは米国籍のETF(上場投資信託)。MSCシンガポール25/50インデックスで測定 されるシンガポール市場に連動する投資成果を目指す。「ポートフ ォリオ・サンプリング」手法を用い、インデックス構成銘柄のう ち代表的な銘柄に投資する。SGX取引銘柄名:IS MSCI SIN 100US$ |

| 40 | INKM | SPDR SSGA インカム アロケーション ETF |

4.98 | 6.45 | 3.71 | 9.78 | 1 | SPDR SSgA Income Allocation ETF is an exchange-traded fund incorporated in the USA. The Fund seeks to provide total return by focusing on investments in income and yield-generating assets. |

| 41 | BLV | バンガード 米国長期債券ETF | 4.92 | 5.18 | 6.01 | 26.55 | 1 | バンガード長期債券ETF(Vanguard Long-Term Bond ETF)は、米国籍のETF(上場投資信 託)。ブルームバーグ長期国債/クレジット・インデックスに連動する投資成果を目指 す。同インデックスは、米国債、投資適格社債、投資適格国際債券のうち、償還期間が10年超、発行残高が中程度以上の銘柄で構 成される。 |

| 42 | FDL | ファースト・トラスト・モーニン グスター\n・ディビデント・リー ダーズ・インデックス・ファンド |

4.91 | 9.61 | 11.96 | 10.23 | 2 | ファースト・トラスト・モーニングスター配当リーダーズ指数ファンド(First Trust Morningstar Dividend Leaders Index Fund)は、米国籍のETF(上場投資信託)。配当に一貫性および持続可能性が見られる株式銘柄で構成される、モ ーニングスター配当リーダーズ指数に連動する投資成果を目指す。当指数は、配当利回り上位100株式銘柄で構成。 |

| 43 | DFE | ウィズダムツリー\n欧州小型株配 当ファンド |

4.74 | 6.75 | 4.99 | 17.31 | 0 | ウィズダムツリー・ヨーロッパ・スモールキャップ・ディビデンド・ファンド(WisdomTree Europe SmallCap Dividend Fund)は米国籍のETF(上場投資信託)。ウィズダムツリ ー・ヨーロッパ・スモールキャップ・ディビデンド・インデックスに連動する投資成果を目指す。西欧で法人化され標準の現金配当を 支払う小企業の証券に投資する。 |

| 44 | SLX | ヴァンエックベクトル鉄鋼ETF | 4.74 | 7.50 | 38.25 | 14.84 | 1 | ヴァンエック鉄鋼ETF(VanEck Steel ETF)は、米国籍のETF(上場投資信託)。NYSE Arca Steel指数の価格および利回りに連動する投資成果を目指す。 |

| 45 | DGS | WisdomTree Emerging Market s SmallCap Dividend Fund |

4.73 | 5.05 | -0.09 | 13.80 | 0 | ウィズダムツリー新興国小型株配当型ファンドは、米国籍のETF(上場投資信託)。ウィ ズダムツリー新興国小型株配当型指数に連動する投資成果を目指す。 |

| 46 | VCLT | バンガード 米国長期社債ETF | 4.71 | 5.87 | 0.37 | 25.54 | 3 | バンガード長期社債ETF(Vanguard Long-Term Corporate Bond ETF)は、米国籍の上場投資信託。ブルームバーグ米国長期社債指数に連動する投資成果を目指す。 |

| 47 | SPLB | SPDRポートフォリオ米国長期 社債ETF |

4.65 | 5.99 | 0.76 | 7.49 | 3 | SPDRポートフォリオ長期社債ETF(SPDR Portfolio Long Term Corporate Bond ETF)は、米国籍のETF(上場投資信託)。ブルームバーグ米国長期社債 インデックスのトータルリ ターン実績に概ね連動する投資成果を目指す。 |

| 48 | DEW | ウィズダムツリー 世界株 高配当ファンド |

4.53 | 6.42 | 3.56 | 13.18 | 0 | ウィズダムツリー・グローバル高配当ファンド(WisdomTree Global High Dividend Fund)は、米国籍のETF(上場投資信託)。WisdomTree Global Equity Income Indexと同水準の投資成果を目指す。定期的な現金配当を支払う世界各地の高配当 企業に投資する。 |

| 49 | EPP | iシェアーズ\nMSCI パシフィック(除く日本)ETF |

4.52 | 5.16 | 4.02 | 12.45 | 0 | iシェアーズMSCIパシフィック(除く日本)ETFは米国籍のETF(上場投資信託)。MSCIパ シフィック(除く日本)インデックスによって代表されるオーストラリア、香港、ニュージーランド、シンガポール各市場の上場銘柄 に連動する投資成果を目指す。 |

| 50 | TOTL | SPDRダブルライン・トータル ・リターン・タクティカルETF |

4.46 | 5.68 | 5.31 | 12.08 | 4 | SPDRダブルライン・トータルリターン・タクティカルETF(SPDR DoubleLine Total ReturnTactical ETF)は、米国籍のETF(上場投資信託)。トータルリタ ーンの最大化を目指す。さまざまな固定利付証券に投資。ベンチマーク指数は、ブルームバーグ米国総合債券インデックス。 |

| 51 | EDV | バンガード 超長期米国債ETF | 4.25 | 4.43 | 16.72 | 28.62 | 2 | バンガード超長期米国債ETF(Vanguard Extended Duration Treasury ETF)は、米国籍の上場投資信託。ブルームバーグ・トレジャリー・ストリップス債20-30年イコール・パ ー ・ボンド・インデックスの価格と利回りに連動する投資成果を目指す。 |

| 52 | IFGL | iシェアーズ 先進国(除く米国 )REIT ETF |

4.24 | 4.31 | 26.59 | 6.85 | 1 | iシェアーズ・インターナショナル・デベロップト・リアルエステートETF(iShares International Developed Real Estate ETF)は米国籍のETF(上場投資信託)。FTSE EPRA/NAREIT先進国不動産(除米国)指数ネット・トータルリタ ーンのパフォーマンスに連動する投資成果を目指す。 |

| 53 | DHS | ウィズダムツリー 米国株 高配当ファンド |

4.23 | 6.59 | 6.09 | 20.74 | 0 | ウィズダムツリー米国高配当ファンド(WisdomTree US High Dividend Fund)は、米国籍のETF(上場投資信託)。ウィズダムツリー高配当指数に連動する投資成果を目指す。特 定の要件に適合したウィズダムツリー配当指数の最高利回り株式に投資する。 |

| 54 | VDE | バンガード 米国エネルギー・セ クターETF |

4.16 | 6.45 | 8.86 | 23.33 | 1 | バンガード・エナジーETF(Vanguard Energy ETF)は米国籍のETF(上場投資信託)。MSCI USインベスタブル・マーケット・エネルギー・インデックスのパフォーマンスに連動する投資成果を目指す。インデックスは石油リ グのほか、石油・ガス製品の探査、生産、精製のための建設または準備を手掛けるエネルギーセクター内の、大・中・小規模の米国企 業で構成される。 |

| 55 | HDV | iシェアーズ・コア 米国高配当株 ETF |

4.09 | 6.13 | 4.92 | 25.10 | 3 | iシェアーズ・コア高配当株ETFは、米国籍のETF(上場投資信託)。あらゆる時価総 額水準の株式銘柄を含むモーニングスター配当フォーカス指数に連動した投資成果を目指す。主に消費財、生活必需品、エネルギー、 石油・ガス、電気通信セクターの企業に投資する。代表サンプリング手法を用いて保有銘柄のウエートを算定。 |

| 56 | EWM | iシェアーズ MSCI マレーシア ETF |

3.96 | 3.37 | 15.55 | 6.37 | 2 | iシェアーズMSCIマレーシアETFは米国籍のETF(上場投資信託)。MSCIマレーシア・イン デックスによって測定されるマレーシア市場に連動する投資成果を目指す。「ポートフォリオ・サンプリング」手法を用い、インデッ クス構成銘柄のうち代表的な銘柄に投資する。 |

| 57 | DVY | iシェアーズ 好配当株式 ETF |

3.95 | 6.72 | 7.09 | 27.57 | 4 | iシェアーズ高配当株式ETF(iShares Select Dividend ETF)は米国籍のETF(上場投資信託)。ダウ・ジョーンズセレクト配当込指数の価格と利回りに連動する投資成果を目指す。主 に米国の中型・大型株を保有。配当利回りに基づき、投資先を選定する。配当ベースで保有銘柄のウエートを算定。 |

| 58 | RWR | SPDR ダウ ジョーンズRE IT ETF |

3.81 | 5.31 | 1.72 | 22.83 | 4 | SPDRダウ・ジョーンズREIT ETF(SPDR Dow Jones Reit ETF)は、米国籍のETF(上場投資信託)。ファンドの目的は、費用支払い前のDJ 米国選択REIT 指数のパフォーマンスに、可能な限り近い、投資成果を目指す。ファンドは、一般的に、すべての不動産投資信託 (REIT) 指数を構成する数の規模で投資します。 |

| 59 | VCIT | バンガード 米国中期社債ETF | 3.80 | 5.27 | 3.76 | 20.43 | 2 | バンガード米国中期社債ETF(Vanguard Intermediate-Term Corporate Bond ETF)は、米国籍のETF(上場投資信託)。ブルームバーグ・インデックスに連動する投資成果 を目指 す。 |

| 60 | LQD | iシェアーズ iBoxx 米ドル建て投資適格社債 ETF |

3.76 | 5.14 | 3.40 | 27.71 | 3 | iシェアーズiBoxx米ドル建て投資適格社債ETFは米国籍のETF(上場投資信託)。米ドル建て投資適格社債で構成される 指数に連動する投資成果を目指す。 |

| 61 | IGIB | iシェアーズ 米ドル建て社債 5-10年ETF |

3.71 | 5.31 | 5.23 | 12.73 | 3 | iシェアーズ・トラストiシェアーズ5-10年投資適格社債ETF(iShares Trust iShares 5-10 Year Investment Grade Corporate Bond ETF)は、米国籍のETF(上場投資信託)。残 存期間5-10年の米ドル建て投資適格社債で構成される指数に連動する投資成果を目指 す。ICE BofA 5-10 Year US Corporate Indexに連動する投資成果を目指す。 |

| 62 | GAL | SPDR SSGA グローバル アロケーション ETF |

3.68 | 4.76 | 19.74 | 9.51 | 1 | SPDR SSgAグローバル・アロケーションETF(SPDR SSgA Global Allocation ETF)は、米 国籍の上場投資信託。1940年投資会社法(その改定を含む)に登録され 、市場指数、コモディティ上場投資信託、および上場投資証券に連動する投資成果を目指す上場投資信託を通じて、キャピタルゲイン の獲得を目指す。 |

| 63 | USIG | iシェアーズ・ブロード米ドル建 て投資適格社債 ETF |

3.68 | 5.21 | 5.55 | 12.59 | 2 | iシェアーズ・ブロード米ドル建て投資適格社債ETF(iShares Broad USD Investment Grade Corporate Bond ETF)は、米国籍のETF (上場投資信託)。米ドル建て投資適格社債 で構成される指数に連動する投資成果を目指す。ICE BofA US Corporate Indexに連動す る投資成果を目指す。 |

| 64 | BRF | ヴァンエックベクトル ブラジル小型株ETF |

3.68 | 2.76 | 5.54 | 4.01 | 0 | ヴァンエック・ブラジル小型株ETF(VanEck Brazil Small-Cap ETF)は、米国籍のETF( 上場投資信託)。MVIS Brazil Small-Cap指数の価格および利回り実績と同等水準の投資 成果を目指す。ファンドのベンチマーク・インデックス構成銘柄 に投資する。 |

| 65 | VGK | バンガード FTSE ヨーロッパETF |

3.65 | 5.75 | 3.96 | 13.71 | 2 | バンガードFTSEヨーロッパETF(Vanguard FTSE Europe ETF)は米国籍のETF(上場投資信託)。FTSEディベロップド・ヨーロッパ大中小型株インデックスに連動する投資成果を目 指す。同指数は、欧州主要市場に拠点を置く企業が発行した株式の投資リターンを測定。時価総額加重平均を用いて保有銘柄のウエー トを算定。 |

| 66 | XLRE | Real Estate Select Sector SPDR Fund |

3.64 | 5.47 | 3.10 | 8.91 | 1 | Real Estate Select Sector SPDR Fund is an exchange-traded fund incorporated in the USA. The Fund seeks to provide investment results that before fees and expenses, correspond generally to the price and yield performance of the Real Estate Select Sector Index. |

| 67 | FIXD | FT TCW オポチュニスティ ック ETF |

3.60 | 4.66 | 13.56 | 10.93 | 3 | First Trust TCW Opportunistic Fixed Income ETF is an exchange traded fund incor- porated in the USA. The ETF is actively managed and seeks to maximize long-term total return. Under normal market conditions, the Fund pursues its objective by investing at least 80% of its net assets in fixed income securities. |

| 68 | PXF | インベスコ FTSE RAFI 先進国市場(米国を除 く)ETF |

3.57 | 5.44 | 8.90 | 9.91 | 0 | インベスコFTSE RAFI先進国市場(除米国)ETF(Invesco FTSE RAFI Developed Markets ex-US ETF)は米国籍のETF(上場投資信託)。価値の高い 先進国市場証券(除米国)を保有するFTSE RAFI Developed ex U.S. 1000 Indexに連動する投資成果を目指す。証券は簿価、キャッシュフロー、利益、配当の4つの項目を元 に選出される。ポートフォリオは財 務力の高い証券で構成される。 |

| 69 | VTIP | バンガード 米国短期インフレ連 動債ETF |

3.55 | 3.34 | 35.15 | 11.00 | 0 | バンガード短期インフレ連動債インデックス・ファンド(Vanguard Short-Term Inflation-Protected Securities Index Fund)は、米国籍のETF(上場投資信託)。ブルームバーグ米国物価連動国債(TIPS)0-5年指数の価格お よび利回りに概ね連動する投資成果を目 指す。 |

| 70 | AGGY | ウィズダムツリー 米国債券ファ ンド(利回り強化型) |

3.54 | 4.76 | 5.00 | 10.62 | 3 | WisdomTree Yield Enhanced U.S Aggregate Bond Fund is an exchange-traded fund incorporated in the USA. The Fund seeks investment results that correspond to the Bloomberg U.S. Aggregate Enhanced Yield Index. |

| 71 | MXI | iシェアーズ グローバル素材 ETF |

3.47 | 5.32 | 33.52 | 17.08 | 0 | iシェアーズ グローバル素材ETFは、米国籍のETF(上場投資信託)。S&Pグローバル素材 セクター・インデックスの価格および利回り実績と同等水準の投資成果を目指す。 |

| 72 | TIP | iシェアーズ 米国物価連動国債 ETF |

3.46 | 2.96 | 29.38 | 25.08 | 0 | iシェアーズTIPS ETF(iShares TIPS ETF)は米国籍のETF(上場投資信託)。ブルームバーグ米国物 価連動国債指数に連動した投資成果を目指す。同指数は、「TIPS」と呼ばれる米物価連動国債のパフォーマンスを示す。 |

| 73 | JXI | iシェアーズ グローバル公益事 業 ETF |

3.42 | 4.77 | 5.08 | 12.88 | 0 | iシェアーズ・グローバル公益事業ETF(iShares Global Utilities ETF)は、米国籍のETF(上場投資信託)。S&Pグローバル公益事業株指数に連動する投資成果を目指す 。世界の大型・中型公益事業株を保有。米国の電力・ガス会社を中心に投資する。時価総額加重の算出法を採用。 |

| 74 | XLU | 公益事業セレクト セクター SPDR ファンド |

3.39 | 5.14 | 4.09 | 14.10 | 6 | ユーティリティ・セレクト・セクターSPDRファンド(Utilities Select Sector SPDR Fund)は米国籍のETF(上場投資信託)。ユーティリティ・セレクト・セクター指数 に連動する投資結果を目指す。通信サービス、電力供給、天然ガス販売の各産業に属する銘柄を含む。 |

| 75 | VWO | バンガード FTSE エマージング マーケッツETF |

3.38 | 4.47 | 7.16 | 9.28 | 0 | バンガードFTSEエマージング・マーケッツETF(Vanguard FTSE Emerging Markets ETF) は米国籍のETF(上場投資信託)。FTSEエマージング・マーケッツ ・インデックスに連動 する投資成果を目指す。ブラジル、ロシア、インド、台湾、中国、南アフリカなど、世界中の新興国市場で大 型・中型株を保有する。時価総額加重型。 |

| 76 | VPU | バンガード 米国公益事業セクタ ーETF |

3.37 | 5.05 | 4.46 | 30.70 | 3 | バンガード・ユーティリティーズETF(Vanguard Utilities ETF)は米国籍のETF(上場投資信託)。MSCI USインベスタブル・マーケット・ユーティリティーズ指数のパフォーマ ンスに連動する投資成果を目指す。あらゆる時価総額規模の米国電力・ガス株式を保有。時価総額加重平均を用いて保有銘柄のウエー トを算定。 |

| 77 | VYM | バンガード 米国高配当株式ET F |

3.34 | 5.40 | 4.73 | 21.72 | 6 | バンガード・ハイディビデンド・イールドETF(Vanguard High Dividend Yield ETF)は 、米国籍のETF(上場投資信託)。平均以上の配当を出す普通株で構成されるFTS Eハイデ ィビデンド・イールド指数に連動する投資成果を目的とする。時価総額加重平均を用いて保有銘柄のウエートを算定。 |

| 78 | BIV | バンガード 米国中期債券ETF | 3.34 | 4.20 | 6.11 | 17.45 | 2 | バンガード・米国中期債券ETF(Vanguard Intermediate-Term Bond ETF)は、米国籍のETF(上場投資信託)。ブルームバーグ5-10年国債/クレジット指数に連動する投資成果を 目指す。同指数は、米国債、投資適格社債、投資適格国際債券のうち、償還期間が5年か ら10年で発行残高が中型・大型の銘柄で構成される。 |

| 79 | BNDX | バンガード トータル インターナショナル債券ETF( 米ドルヘッジあり) |

3.34 | 4.54 | 48.56 | 11.20 | 0 | バンガード・トータル・インターナショナル債券ETF(Vanguard Total International Bond ETF)は、米国籍のETF(上場投資信託)。ブルームバーグ総合(米ドル 除く)浮動調 整RIC基準指数(米ドルヘッジベース)の価格および利回りにほぼ連動する投資成果を目 指す。 |

| 80 | VXUS | バンガード \nトータル・インタ ーナショナル・ストックETF |

3.33 | 5.02 | 7.68 | 11.94 | 2 | バンガード・トータル・インターナショナル・ストックETF(Vanguard Total International Stock Index Fund ETF)は、米国籍のETF(上場投資信託)。FTSEグローバル・オー ルキャップ(除米国)インデックスに連動する投資成果を目指す。 |

| 81 | VEU | バンガード FTSE・オールワ ールド(除く米国)ETF |

3.31 | 4.93 | 7.69 | 11.50 | 2 | バンガード FTSEオールワールド除米国ETF(Vanguard FTSE All-World ex-US ETF)は米 国籍のETF(上場投資信託)。FTSEオールワールド除米国インデックスのパ フォーマンス に連動する投資成果を目指す。あらゆる時価総額規模の株式2400銘柄以上を保有。米国を除く世界各国に投資する 。時価総額ベースで保有銘柄のウエートを算定。 |

| 82 | VEA | バンガード・FTSE先進国市場 (除く米国)ETF |

3.30 | 5.18 | 8.70 | 9.50 | 2 | バンガードFTSEディベロップド・マーケッツETF(Vanguard FTSE Developed Markets ET F)は米国籍のETF(上場投資信託)。FTSE先進国オールキャップ( 除米国)インデックスに連動する投資成果を目指す。カナダ、欧州および太平洋地域の主要市場上場の大型株、中型株、小型株を保有 。 |

| 83 | EFA | iシェアーズ MSCI EAFE ETF |

3.26 | 4.97 | 8.74 | 14.77 | 2 | iシェアーズMSCI EAFE ETF(iShares MSCI EAFE ETF)は米国籍のETF(上場投資信託)。MSCI EAFEインデックスに連動する投資成果を目指す。保有銘柄は大型・中型 株。米国と カナダを除く世界の先進国を中心に投資する。時価総額加重平均を用いて保有銘柄のウエートを算定。 |

| 84 | IGF | iシェアーズ グローバル・イン フラ ETF |

3.25 | 5.08 | 5.46 | 9.62 | 4 | iシェアーズ・グローバル・インフラETF(iShares Global Infrastructure ETF)は、米 国籍のETF(上場投資信託)。S&Pグローバル・インフラストラクチャー株指 数に連動する投資成果を目指す。エネルギー、工業、公益事業の大型株を保有。北米、西欧、アジア太平洋の3地域に最大の比重を置 く。時価総額加重平均を用いて保有銘柄のウエートを算定 。 |

| 85 | SPIB | SPDRポートフォリオ米国中期 社債ETF |

3.24 | 5.19 | 10.08 | 6.98 | 3 | SPDRポートフォリオ中期社債ETF(SPDR Portfolio Intermediate Term Corporate Bond ETF)は、米国籍のETF(上場投資信託)。ブルームバ ーグ米国中期社債インデックスのト ータルリターン実績に概ね連動する投資成果を目指す。 |

| 86 | TUR | iシェアーズ MSCI トルコ ETF |

3.23 | 3.15 | 31.48 | 5.71 | 0 | iシェアーズMSCIトルコETFは米国籍のETF(上場投資信託)。MSCIトルコIMI 25/50インデックスに連動する投資成果を目指す。 |

| 87 | DXJ | ウィズダムツリー\n日本株米ドル ヘッジ付ファンド |

3.20 | 9.92 | 20.36 | 14.48 | 5 | ウィズダムツリー日本ヘッジド・エクイティファンドは米国籍のETF(上場投資信託)。 ウィズダムツリー日本ヘッジド・エクイティ指数に連動する投資成果を目指す。米ドルと日本円の為替変動リスクを中和する一方で、 日本国籍で東京証券取引所上場の有配企業に投資する。 |

| 88 | LMBS | First Trust Low Duration Opportunities ETFファースト トラスト ロー デュレーション オポチュニティーズ ETF |

3.17 | 4.89 | 10.16 | 10.07 | 3 | ファースト・トラスト・ロー・デュレーション・モーゲージ・オポチュニティーズETF(First Trust Low Duration Mortgage Opportunities ETF)は、米国籍のETF(上場投資信 託)。投資対象はモーゲージ関連債券とその他のモーゲージ関連商品。 |

| 89 | SPDW | SPDRポートフォリオ先進国株 式(除く米国)ETF |

3.14 | 4.91 | 10.74 | 6.46 | 2 | SPDRポートフォリオ先進国世界(除米国)ETF(SPDR Portfolio Developed World (ex-US) ETF)は米国籍のETF(上場投資信託)。S&P先進国(除米国)BMI指 数に連動する投資成果を目指す。同指数は、米国以外の先進国を所在国とする上場企業の投資可能ユニバースで構成される。 |

| 90 | SPAB | SPDRポートフォリオ米国総合 債券ETF |

3.14 | 4.11 | 3.90 | 5.48 | 3 | SPDRポートフォリオ・アグリゲート・ボンドETF(SPDR Portfolio Aggregate Bond ETF)は、米国籍のETF(上場投資信託)。ブルームバーグUSアグリゲート指数の価格および 利 回りにほぼ連動する投資成果を目指す。 |

| 91 | IEV | iシェアーズ ヨーロッパ ETF |

3.11 | 4.90 | 8.92 | 9.61 | 2 | iシェアーズ・ヨーロッパETF(iShares Europe ETF)は、米国籍のETF(上場投資信託) 。S&Pヨーロッパ350指数に連動する投資成果を目指す。 |

| 92 | VPL | バンガード FTSE パシフィックETF |

3.10 | 4.38 | 8.57 | 14.01 | 0 | バンガード・FTSE・パシフィックETF(Vanguard FTSE Pacific ETF)は米国籍のETF(上 場投資信託)。FTSEディベロップド・アジア・インデックスに連動する投資成 果を目指す。同インデックスの各構成銘柄に同比率で全資産を投資する。 |

| 93 | DES | ウィズダムツリー 米国小型株配 当ファンド |

3.08 | 4.55 | 1.27 | 5.78 | 4 | ウィズダムツリー米国小型株配当ファンド(WisdomTree US SmallCap Dividend Fund)は、米国籍のETF(上場投資信託)。ウィズダムツリー小型株配当型指数に連動 する投資成 果を目指す。普通現金配当が支払われる小型企業株に投資する。 |

| 94 | VGLT | バンガード・米国長期国債ETF | 3.06 | 3.80 | 3.55 | 14.00 | 3 | バンガード米国長期政府債券ETF(Vanguard Long-Term Treasury ETF)は、米国籍のETF (上場投資信託)。ブルームバーグ米国長期国債インデックスに連動する投資成果 を目指す。 |

| 95 | DRN | Direxion デイリー米国 REITブル3倍 ETF |

3.05 | 1.60 | 49.79 | 3.58 | 0 | ディレクション・デイリー不動産ブル3Xシェアーズ(Direxion Daily Real Estate Bull 3x Shares)は、米国籍のETF(上場投資信託)。Real Estate Select Sector指数の変動 率の3倍に連動する投資成果(手数料・費用控除前)を目指す。 |

| 96 | BND | バンガード 米国トータル債券市 場ETF |

3.05 | 3.93 | 2.25 | 15.32 | 3 | バンガード・トータル債券市場ETF(Vanguard Total Bond ETF)は、米国籍のETF(上場 投資信託)。投資適格で課税対象の米国公債の幅広いパフォーマンスを測定するブルームバーグ 総合債券指数に連動する投資成果を目指す。 |

| 97 | IEMG | iシェアーズ・コア MSCI エマージング・マーケ ット ETF |

3.05 | 4.19 | 9.25 | 10.37 | 2 | iシェアーズ・コアMSCIエマージング・マーケットETFは、米国籍のETF(上場投資信託) 。新興国株式市場のパフォーマンスの指標となるMSCIエマージング・マーケッツ・インベスタブル・マーケット・インデックスに 連動する投資成果を目指す。主な構成銘柄は、一般消費財、エネルギー、金融、ITセクターなどの企業。代表サンプリング手法を使 用する。 |

| 98 | VSS | バンガード FTSE オールワールド(除く米国) \nスモールキャップETF |

3.04 | 4.93 | 14.19 | 22.16 | 2 | バンガードFTSE世界(除米国)小型株ETF(Vanguard FTSE All World ex-US Small-Cap ETF)は、米国籍のETF(上場投資信託)。先進国・新興国の小型株企 業の投資リターン指 標となるベンチマーク指数に連動する投資成果を目指す。ベンチマーク指数は、FTSEグローバ・スモールキ ャップ(除米国)インデックス。 |

| 99 | DXJS | ウィズダムツリー\n日本小型株米 ドルヘッジ付ファンド |

3.04 | 9.05 | 26.74 | 4.85 | 2 | ウィズダムツリー・ジャパン・ヘッジド小型株・ファンドは、米国籍の上場投資信託(ETF)。ウィズダムツリー・ジャパン・ヘ ッジド・スモールキャップ・エクイティ・インデ ックスに連動する投資成果を目指す。ドル円の為替リスクを緩和しつつ、日本国籍 で東京証券取引所上場の有配・小型株に投資する。 |

| 100 | FEZ | SPDRユーロ・ストックス50 ETF |

3.04 | 5.02 | 4.79 | 8.21 | 2 | SPDRユーロ・ストックス50ETFは、米国籍のETF(上場投資信託)。ストックス50リターン指数(米ドル)のパフォー マンスに連動する投資成果を目指す。サンプリング手法を用いて保有銘柄のウエートを算定し、欧州優良株を保有する。 |

| 101 | CWB | SPDR? ブルームバーグ・バ ークレイズ・コンバーチブル債券 ETF |

3.03 | 3.57 | -8.86 | 12.37 | 2 | SPDRブルームバーグ転換社債ETF(SPDR Bloomberg Convertible Securities ETF)は、米国籍のETF(上場投資信託)。Bloomberg U.S. Convertibles Liquid Bond指数のトータルリターンの実績に概ね連動する投資成果を目指す。 |

| 102 | CWI | SPDR MSCI 全世界株式(除く米国)ETF |

3.03 | 4.40 | 6.62 | 5.08 | 1 | SPDR MSCI全世界株式(除く米国)ETF(SPDR MSCI ACWI (ex-US) ETF )は、米国籍のETF(上場投資信託)。モルガンスタンレー・オール・カントリー・ワールド ・インデックス(緒恤ト国)インデックスに連動する投資成果を目指す。同インデックスは米国を除く先進国 および新興国市場を組み合わせた株式市場のパフォーマンス指標となる。 |

| 103 | IYR | iシェアーズ 米国不動産 ETF |

3.03 | 3.78 | -1.06 | 17.44 | 0 | iシェアーズ米国不動産ETFは米国籍のETF(上場投資信託)。ダウ・ジョーンズ米国不動 産指数に連動する投資成果を目指す。対象指数とほぼ同じ比率で米国不動産株に投資する。 |

| 104 | SPEM | SPDRポートフォリオ 新興国株式 ETF |

3.00 | 3.92 | 10.32 | 7.16 | 1 | SPDRポートフォリオS&P新興国市場ETF(SPDR Portfolio S&P Emerging Markets ETF)は 、米国籍のETF(上場投資信託)。S&P新興国BMI指数に連動する 投資成果を目指す。新興 国市場のあらゆる時価総額規模の株式に投資。浮動株調整後時価総額が1億ドルで、年間 の取引流動性の最低額が5000万ドルの投資を対象とする。時価総額ベースで保有銘柄のウエートを算定。 |

| 105 | AGG | iシェアーズ・コア 米国総合債券市場 ETF |

2.98 | 4.36 | 5.87 | 20.11 | 3 | iシェアーズ・コア米国総合債券市場ETF(iShares Core U.S. Aggregate Bond ETF)は、米国籍のETF(上場投資信託)。米国の投資適格債券市場全体における銘 柄に投資するこ とで、ブルームバーグ米国総合債券インデックスの運用実績に連動する投資成果を目指 す。国債、政府関連債、社債、MBS、ABS、およびCMBSを対象とする。 |

| 106 | URA | Global X Uraniu m ETF グローバルXウ ラニウムETF |

2.96 | 7.86 | 265.42 | 4.41 | 0 | グローバルXウラニウムETFは、米国籍のETF(上場投資信託)。Solactive Uranium & Nuclear Components Indexの運用実績に連動する投資成果を目指す。ウラン・原子核 の抽出 ・精製・探鉱、またはウラン・原子力業界向けの設備機器の製造など、ウランの採鉱および原子力の生産に従事する企業への エクスポージャーを提供する。 |

| 107 | SPSB | SPDRポートフォリオ米国短期 社債ETF |

2.95 | 5.67 | 22.84 | 5.72 | 3 | SPDRポートフォリオ短期社債ETF(SPDR Portfolio Short Term Corporate Bond ETF) は、米国籍のETF(上場投資信託)。ブルームバーグ米国 社債1-3年指数の価格および利回り(手数料・費用控除前)にほぼ連動する投資成果を目指す。同指数は、短期米国社債市場の値動 きの指標となる。 |

| 108 | THD | iシェアーズ MSCI タイETF |

2.94 | 2.72 | -0.06 | 14.01 | 2 | iシェアーズMSCIタイETF(iShares MSCI Thailand ETF)は、米国籍のETF(上場投資信託)。MSCIタイIMI 25/50インデックスに連動する投資成果を目指す。 |

| 109 | IGSB | iシェアーズ 米ドル建て社債1 -5年ETF |

2.93 | 4.72 | 13.52 | 9.85 | 2 | iシェアーズ・トラストiシェアーズ1-5年投資適格社債ETF(iShares Trust iShares 1-5 Year Investment Grade Corporate Bond ETF)は、米国籍のETF(上場投資信託)。残存 期間1-5年の米ドル建て投資適格社債で構成される指数に連動する投資成果を目指す。ICE BofA 1-5 Year US Corporate Indexに連動する投資成果を目指す。 |

| 110 | EWW | iシェアーズ MSCI メキシコ ETF |

2.92 | 5.89 | 25.00 | 9.25 | 1 | iシェアーズMSCIメキシコETF(iShares MSCI Mexico ETF)は、米国籍のETF(上場投資信託)。MSCIメキシコIMI 25/50インデックスに連動する投資成果を目指す。 |

| 111 | IXG | iシェアーズ グローバル金融 ETF |

2.92 | 5.24 | 12.17 | 13.69 | 1 | iシェアーズ・グローバル金融ETFは米国籍のETF(上場投資信託)。S&Pグローバル金融株価指数に連動する投資成果を目 指す。 |

| 112 | JPST | JPモルガン・ウルトラショート ・インカムETF |

2.91 | 6.17 | 42.26 | 9.45 | 3 | JPMorgan Ultra-Short Income ETF is an exchange-traded fund incorporated in the USA. The fund seeks to provide current income while seeking to maintain a low volatility of principal and maintaining a duration of one year or less. |

| 113 | HEDJ | ウィズダムツリー \n欧州株米ド ルヘッジ付ファンド |

2.91 | 6.02 | 13.36 | 6.98 | 3 | ウィズダムツリー欧州ヘッジド・エクイティファンド(WisdomTree Europe Hedged Equity Fund)は、米国籍のETF(上場投資信託)。ウィズダムツリー欧州ヘッジド・エ クイテ ィ・インデックスに連動する投資成果を目指す。ユー ロ圏の株式に投資しつつ、対米ド ルの為替リスクをヘッジする。 |

| 114 | VCSH | バンガード 米国短期社債ETF | 2.90 | 4.67 | 10.44 | 14.75 | 3 | バンガード短期社債ETFは、米国籍のETF(上場投資信託)。ブルームバーグ米国社債1-5 年指数に連動した投資成果を目指す。 |

| 115 | SPTL | SPDRポートフォリオ米国長期 国債ETF |

2.89 | 3.58 | 2.99 | 6.20 | 3 | SPDRポートフォリオ長期国債ETF(SPDR Portfolio Long Term Treasury ETF)は、米国籍のETF(上場投資信託)。ブルームバーグ長期米国債指数の価格およ び利回りに連動する 投資成果を目指す。 |

| 116 | FM | iシェアーズ MSCIフロンテ ィア セレクトETF |

2.87 | 4.76 | 35.28 | 5.14 | 2 | iシェアーズMSCIフロンティア・アンド・セレクトEM ETF(iShares MSCI Frontier and Select EM ETF)は、米国籍のETF(上場投資信託)。主にフロンティア市場 の株式と厳選 された新興市場株式で構成された指数に連動した投資成果を目指す。 |

| 117 | ESGD | iShares Trust iShares ESG Awar |

2.87 | 5.03 | 14.06 | 13.15 | 2 | iShares ESG Aware MSCI EAFE ETF is an exchanged traded fund incorporated in the USA. The fund seeks to track the performance of the MSCI EAFE Extended ESG Focu- s Index which invests in developed markets companies, ex US and Canada, that ha- ve positive Environmental, Social and Governance characteristics identified by – the index provider while exhibiting risk/return factors similar to the parent in |

| 118 | EWG | iシェアーズ MSCI ドイツ ETF |

2.85 | 3.51 | 1.38 | 5.36 | 0 | iシェアーズMSCI ドイツ ETF(iShares MSCI Germany ETF)は、米国籍のETF(上場投資 信託)。MSCIドイツ・インデックスによって測定される、ドイツ市場の上場銘柄の実績 に連動する投資成果を目指す。「ポートフォリオ・サンプリング」手法を用い、インデックス構成銘柄のうち、代表的な銘柄に投資す る。 |

| 119 | XLP | 生活必需品セレクト セクター SPDR ファンド |

2.83 | 5.01 | 5.96 | 12.50 | 6 | コンシューマーステープルズ・セレクト・セクターSPDRファンド(Consumer Staples Select Sector SPDR Fund)は米国籍のETF(上場投資信託)。コンシューマーステープ ルズ ・セレクト・セクター指数に連動する投資成果を目指す。米国の大型生活必需品株を保有。化粧品・パーソナルケア、医薬品、 清涼飲料、たばこ・食品の各産業に属する銘柄を含む。時価総額加重平均を用いて保有銘柄のウエートを算定。 |

| 120 | IDX | ヴァンエックベクトル インドネシア インデックス ETF |

2.83 | 3.18 | 19.15 | 3.35 | 0 | ヴァンエック・インドネシア・インデックスETF(VanEck Indonesia Index ETF)は、米 国籍のETF(上場投資信託)。MVIS Indonesia指数の価格および利回り実績と同等水 準の 投資成果を目指す。総資産の80%以上を指標指数の構成銘柄に投資する。 |

| 121 | TLT | iシェアーズ 米国国債 20年超 ETF |

2.82 | 3.61 | 4.14 | 20.63 | 3 | iシェアーズ米国債20年超ETFは米国籍のETF(上場投資信託)。残存期間が20年を超える 米国債で構成される指数に連動する投資成果を目指す。 |

| 122 | MBB | iシェアーズ 米国 MBS ETF |

2.82 | 4.03 | 14.27 | 18.12 | 3 | iシェアーズMBS ETF(iShares MBS ETF)は、米国籍のETF(上場投資信託)。米国政府機関が発行およ び(または)保証したモーゲージ・パススルー証券(投資適格)で構成される指数に連動する投資成果を目指す。ブルームバーグ・イ ンデックスに連動する投資成果を目指す。 |

| 123 | VMBS | バンガード 米国モーゲージ担保 証券ETF |

2.82 | 4.02 | 14.28 | 8.92 | 3 | バンガード米国モーゲージ担保証券ETF(Vanguard Mortgage-Backed Securities ETF) は、米国籍のETF(上場投資信託)。ブルームバーグ米国MBS浮動株調整指数に連動した投 資成果を目指す。 |

| 124 | DGRE | WisdomTree Emerging Market s Quality Dividend Growth Fund |

2.81 | 2.53 | -0.59 | 4.48 | 0 | ウィズダムツリー新興国株クオリティ配当成長ファンド(WisdomTree Emerging Markets Quality Dividend Growth Fund)は、米国籍の上場投資信託(ETF)。同ファンドはアク ティブ運用型。新興国市場で成長が見込まれる有配企業に連動 する投資成果を目指す。 |

| 125 | EPOL | iシェアーズ MSCI ポーランドETF |

2.81 | 6.45 | 35.38 | 3.74 | 3 | iシェアーズMSCIポーランドETF(iShares MSCI Poland ETF)は、米国籍のETF(上場投資信託)。MSCIポーランドIMI 25/50インデックスのパフォーマンスに連動する投資成果を 目指す。主に金融・公益事業・エネルギーの各セクターをはじめ、 その他セクターのあらゆる時価総額規模の株式で構成される。 |

| 126 | SDY | SPDR S&P 米国高配当株 式ETF |

2.76 | 4.42 | 6.08 | 20.61 | 3 | SPDR S&P 米国高配当株式ETFは、米国籍のETF(上場投資信託)。S&P High Yield Dividend Aristocrats Indexに連動する投資成果を目指す。S&P1500指数 の構成銘柄のうち最高 の配当利回り成果を評価する。過去20年にわたり毎年、継続的に増配する経営方針を取る企業株を対象とす る。 |

| 127 | NLR | ヴァンエックベクトル ウラニウム+原子力エネルギーE TF |

2.75 | 1.41 | 11.23 | 10.29 | 0 | ヴァンエック・ウラニウム+原子力エネルギーETF(VanEck Uranium+Nuclear Energy ET F)は、米国籍のETF(上場投資信託)。MVIS Global Uranium & Nuclear Energy指数の価格および利回りと同水準の運用実績を目指す。 |

| 128 | EEMS | iシェアーズ MSCI エマージング・マーケット小型株 ETF |

2.71 | 4.19 | 42.83 | 9.24 | 0 | iシェアーズMSCIエマージング・マーケット小型株ETF(iShares MSCI Emerging Markets Small-Cap ETF)は、米国籍のETF(上場投資信託)。MSCIエマ ージング・マーケット小型株インデックスの価格および利回り実績と同水準の投資成果を目指す。 |

| 129 | EUDG | ウィズダムツリー\n 欧州株クオリティ配当成長ファン ド |

2.71 | 3.77 | 6.43 | 5.08 | 1 | WisdomTree Europe Quality Dividend Growth Fund is an exchange-traded fund incorporated in the USA. The Fund seeks to provide exposure to European listed, dividend-paying companies with growth characteristics. |

| 130 | ERX | Direxion Daily Energy Bull 2X Shares |

2.69 | 1.26 | 18.22 | 13.31 | 0 | ディレクション・デイリー・エネルギー・ブル2Xシェアーズ(Direxion Daily Energy Bull 2X Shares)は、米国籍のETF(上場投資信託)。エネルギー・セレクト・セクタ ー・ インデックスの運用実績(手数料・費用控除前)変動率の2倍に連動する投資成果を目指 す。 |

| 131 | VDC | バンガード 米国生活必需品セク ターETF |

2.66 | 4.37 | 5.28 | 30.73 | 0 | バンガード・コンシューマー・ステープルズETF (Vanguard Consumer Staples ETF) は、米国籍のETF(上場投資信託)。MSCI USインベスタブル・マーケット一般消費財インデックスに連動する投資成果を目指す。全資産を、指標指数の各構成銘柄に指標と同 一比率で投資する。 |

| 132 | VTV | バンガード 米国バリューETF | 2.66 | 4.66 | 6.65 | 22.99 | 6 | バンガード・バリューETF(Vanguard Value ETF)は、米国籍のETF(上場投資信託)。CRSP USラージキャップ・バリュー・インデックスに連動する投資成果を目指す。米国の大 型株を保有。総資産を指数構成銘柄に投資し、完全複製戦略に従う。マルチファクター方式を用いて保有銘柄のウエートを算定。 |

| 133 | MGV | バンガード 米国メガキャップ・ バリューETF |

2.66 | 4.69 | 7.61 | 16.80 | 4 | バンガード・メガキャップ・バリューETF(Vanguard Mega Cap Value ETF)は、米国籍のETF(上場投信信託)。CRSP米国メガキャップ・バリュー・インデックスの価格と 利回り に連動する投資成果を目指す。 |

| 134 | KXI | iシェアーズ グローバル生活必 需品 ETF |

2.66 | 3.82 | 4.10 | 9.88 | 0 | iシェアーズ・グローバル生活必需品ETF(iShares Global Consumer Staples ETF)は、 米国籍のETF(上場投資信託)。S&Pグローバル1200生活必需品セクタ ー・キャップト・インデックスの価格および利回りに概ね連動する投資成果を目指す。 |

| 135 | EIDO | iシェアーズ MSCI インドネシア ETF |

2.65 | 4.50 | 17.51 | 3.80 | 3 | iシェアーズMSCIインドネシアETFは米国籍のETF(上場投資信託)。MSCIインドネシアIM I 25/50インデックスに連動する投資成果を目指す。 |

| 136 | DGRS | ウィズダムツリー\n米国小型株ク オリティ配当成長ファンド |

2.65 | 4.15 | 5.44 | 7.15 | 0 | WisdomTree U.S. SmallCap Quality Dividend Growth Fund is an exchange-traded fund incorporated in the USA. The Fund seeks investment results that correspond to the WisdomTree U.S. SmallCap Dividend Growth Index. The Fund invests in dividend-paying, small capitalization companies with growth characteristics that are incorporated in the United States. |

| 137 | DON | ウィズダムツリー\n米国中型株配 当ファンド |

2.63 | 4.32 | 7.16 | 6.90 | 1 | ウィズダムツリー米国中型株配当ファンド(WisdomTree US MidCap Dividend Fund)は、米国籍のETF(上場投資信託)。ウィズダムツリー中型株配当指数に連動する投 資成果を 目指す。米国の中型株を保有。普通現金配当の支払いがある企業に投資し、その投資は多様なセクターにわたる。保有銘柄 を1株当り配当に基づいてウエート算定し、年1回リバランスする。 |

| 138 | DLN | ウィズダムツリー\n米国株大型株 配当ファンド |

2.59 | 4.26 | 4.29 | 9.88 | 1 | ウィズダムツリー米国大型株配当ファンド(WisdomTree US LargeCap Dividend Fund)は、米国籍のETF(上場投資信託)。ウィズダムツリー大型株配当指数に連動す る投資成果 を目指す。普通現金配当の支払いがある大型株に投資する。 |

| 139 | FXI | iシェアーズ 中国大型株 ETF |

2.57 | 1.56 | -7.35 | 5.87 | 0 | iシェアーズ中国大型株ETFは、米国籍のETF(上場投資信託)。大型株に投資し、FTSE中 国50インデックスに連動する投資成果を目指す。主な構成銘柄は、金融、石油・ガス、テクノロジー、電気通信セクターなどの企業 。代表サンプリング手法を用いて、資産の90% 以上を対象指数の構成銘柄に投資する。 |

| 140 | ESGE | iShares Inc iShares ESG Aware |

2.53 | 3.01 | 11.03 | 5.67 | 0 | iShares ESG Aware MSCI EM ETF is an exchange-traded fund incorporated in the USA. The fund seeks to track the investment results of an index composed of large and mid-capitalization emerging market equities that have positive environmental, social and governance characteristics as identified by the index provider. |

| 141 | VGIT | バンガード・米国中期国債ETF | 2.52 | 3.88 | 12.13 | 10.24 | 2 | バンガード米国中期国債ETF(Vanguard Intermediate-Term Treasury ETF)は、米国籍のETF(上場投資信託)。ブルームバーグ米国国債3-10年インデックスに連動する投資 成果 を目指す。 |

| 142 | RNRG | Global X Renewa ble Energy Producers ETFGlobal X 再生可能エネルギーETF |

2.52 | 1.31 | -14.76 | 2.20 | 0 | グローバルXファンズ・グローバルXリニューアブル・エナジー・プロデューサーズETF は、米国籍のETF(上場投資信託)Indxx Renewable Energy Producers Indexに連動する 投資成果を目指す。キャッシュフローを確実に生み出す運用資産を保有 する企業のほか、太陽光、風力、水力発電など再生可能エネルギー生産に関連する企業に投資する。 |

| 143 | DFJ | ウィズダムツリー 日本小型株配 当ファンド |

2.51 | 3.32 | 8.51 | 11.54 | 3 | ウィズダムツリー・ジャパン・スモールキャップ・ディビデンド・ファンド(WisdomTree Japan SmallCap Dividend Fund)は、米国籍の上場投資信託。WisdomTree Japan SmallCap Dividend指数に連動する投資成果を目指す。普通現金配当が支払われる日本籍の小型株に 投資する。 |

| 144 | FXN | ファースト・トラスト\n・エネル ギー・アルファデックス・ファン ド |

2.50 | 4.23 | 59.00 | 2.10 | 0 | ファースト・トラスト・エナジー・アルファDEXファンド(First Trust Energy AlphaDEX Fund)は、米国籍のETF(上場投資信託)。3・6・12カ月間の株価上昇率 、株価売上高倍 率、年間売上成長率、価値要因を含む、グロースファクターに基づいて、Russell 1000指数のエネルギー株を格付けする、StrataQuant EnergyAlphaDEX指数に連動する投資成果を目指 す。 |

| 145 | SPYV | SPDRポートフォリオS&P 500バリュー株式ETF |

2.45 | 5.00 | 7.92 | 6.13 | 1 | SPDR S&P 500バリューETF(SPDR S&P 500 Value ETF)は、米国籍のETF(上場投資信託)。S&P 500 Value Indexと同水準の投資成果を目指す。 |

| 146 | EEM | iシェアーズ MSCI エマージング・マーケット ETF |

2.45 | 3.00 | 6.43 | 6.86 | 0 | iシェアーズMSCIエマージング・マーケットETF(iShares MSCI Emerging Markets ETF) は米国籍のETF(上場投資信託)。MSCI TRエマージング・マーケッツ・インデックスのパフォーマンスに連動する投資成果を目指す。主に新興国市場の大型・中型株を保有 する。四半期ごとに時価総額方式を用いて保有銘柄のウエートを算定し、リバランスする。 |

| 147 | IDHQ | インベスコ S&P世界先進国ク オリティ ETF |

2.41 | 3.82 | 9.10 | 4.16 | 0 | Invesco S&P International Developed Quality ETF is an exchange-traded fund incorporated in the USA. The Fund tracks the S&P Quality Developed ex-U.S. LargeMidCap Index which holds 20% of the market cap benchmark that has the highest quality score, calculated based on 3 fundamental measures: ROE, accruals ratio & financial leverage ratio. The Fund is rebalanced quarterly. |

| 148 | VOE | バンガード 米国ミッドキャップ ・バリューETF |

2.39 | 4.11 | 4.85 | 20.30 | 3 | バンガード・ミッドキャップ・バリューETF(Vanguard Mid-Cap Value ETF)は、米国籍 のETF(上場投資信託)。CRSP USミッドキャップ・バリュー・インデックスに連動する 投資成果を目指す。全資産を、指数を構成し、指数が同一比率の構成銘柄に投資する。 |

| 149 | FVD | ファースト トラスト\nバリュー ライン ディビデント インデックス ファンド |

2.35 | 3.86 | 5.51 | 5.82 | 3 | ファースト・トラスト・バリュー・ライン配当指数ファンド(First Trust Value Line Dividend Index Fund)は米国籍のETF(上場投資信託)。スタンダード &プアーズ500総合株価指数の想定配当利回りと比較して、平均配当利回りを上回る水準の企業で構成されるバリュー・ライン配当 指数に連動する投資成果を目指す。 |

| 150 | TMF | Direxion デイリー20 年超米国債ブル3倍 ETF |

2.34 | 1.01 | 112.68 | 25.18 | 0 | ディレクシォン・デイリー20年超米国債ブル3Xは、米国籍のETF(上場投資信託)。ICE米国国債20年超指数の300% の日次リターンを目指す。投資対象はレバレッジ型と非レバレ ッジ型のインデックス商品。 |

| 151 | SHE | SPDR SSGA ジェンダー ダイバーシティ インデックス ETF |

2.33 | 2.27 | -9.29 | 11.91 | 3 | SPDR MSCI USA Gender Diversity ETF is an exchange-traded fund incorporated in the USA. The Fund seeks to provide investment results that, before fees and expenses, correspond generally to the total return performance of an index that tracks U.S. companies that are leaders in advancing women through gender diversity on their boards of directors and in management. |

| 152 | GMF | SPDR S&P アジア パシフィック新興国株式ETF |

2.33 | 2.88 | 8.06 | 16.21 | 0 | SPDR S&Pアジア・パシフィック新興国株式ETFは、米国籍のETF(上場投資信託)。S&Pア ジア太平洋新興国市場BMIインデックスに連動する投資成果を目指す。同インデックスに はアジア太平洋新興地域の新興国市場の企業が含まれる。 |

| 153 | TOK | iシェアーズ MSCI コクサイ ETF |

2.32 | 3.75 | 8.24 | 12.83 | 0 | iシェアーズMSCIコクサイETF(iShares MSCI Kokusai ETF)は、米国籍のETF(上場投資 信託)。MSCI Kokusai Indexの価格および利回り実績と同等水準の投資成果を目指す。 |

| 154 | VONV | バンガード ラッセル1000バ リュー株ETF |

2.31 | 3.79 | 4.81 | 9.81 | 3 | バンガード・ラッセル1000バリュー(Vanguard Russell 1000 Value)は、米国籍のETF(上場投資信託)。ラッセル1000バリュー・インデックスに連動する投資成果を目指 す。 |

| 155 | VGSH | バンガード・米国短期国債ETF | 2.31 | 4.65 | 35.98 | 8.99 | 3 | バンガード米国短期国債ETF(Vanguard Short-Term Treasury ETF)は、米国籍のETF(上場投資信託)。ブルームバーグ米国国債1-3年インデックスに連動する投資成 果を目指 す。 |

| 156 | VOOV | バンガード S&P500バリュ ーETF |

2.30 | 4.54 | 8.00 | 20.87 | 1 | バンガードS&P 500バリューETF(Vanguard S&P 500 Value ETF)は、米国籍のETF(上場投 資信託)。大型バリュー株の投資リターンを測定する、S&P500バリューE TFに連動する投 資成果を目指す。 |

| 157 | BSV | バンガード 米国短期債券ETF | 2.27 | 3.79 | 13.45 | 11.69 | 2 | バンガード米国短期債券ETF(Vanguard Short-Term Bond ETF)は、米国籍のETF(上場投資信託)。ブルームバーグ1-5年米国国債/クレジット指数に連動した投資成果を 目指 す。同指数は、米国債、投資適格社債、投資適格外国債券のうち、償還期間が1年から5年で発行残高が中程度以上の銘柄 で構成される。 |

| 158 | IEF | iシェアーズ 米国国債 7-10年 ETF |

2.25 | 3.66 | 15.33 | 14.93 | 3 | iシェアーズ米国債7-10年ETFは米国籍のETF(上場投資信託)。残存期間7-10年の米国債 で構成される指数に連動する投資成果を目指す。 |

| 159 | VFH | バンガード 米国金融セクターE TF |

2.25 | 3.99 | 7.54 | 12.35 | 4 | バンガード・ファイナンシャルズETF(Vanguard Financials ETF)は、米国籍のETF(上 場投資信託)。MSCI USインベスタブル・マーケット金融インデックスのパフォーマンス に 連動する投資成果を目指す。同インデックスの各構成銘柄に同比率で全資産を投資す る。 |

| 160 | VT | バンガード トータル ワールド ストック ETF |

2.22 | 3.99 | 6.58 | 13.35 | 2 | バンガード・トータル・ワールド・ストックETF(Vanguard Total World Stock ETF)は 、米国籍のETF(上場投資信託)。FTSEグローバル・オールキャップ・インデックスに 連 動する投資成果を目指す。同指数は、先進国と新興国市場の両方を対象とし、米国内外の株式で構成。時価総額加重の算出法を採 用し、保有銘柄は四半期ごとにリバランスされる。 |

| 161 | SPTS | SPDRポートフォリオ米国短期 国債ETF |

2.16 | 4.68 | 193.73 | 4.17 | 3 | SPDRポートフォリオ短期国債ETF(SPDR Portfolio Short Term Treasury ETF)は、米国 籍のETF(上場投資信託)。ブルームバーグ1-3年米国債指数と 同水準の投資成果を目指 す。 |

| 162 | VBR | バンガード 米国スモールキャッ プ・バリューETF |

2.13 | 3.89 | 7.51 | 21.99 | 4 | バンガード・米国スモールキャップ・バリューETFは、米国籍のETF(上場投信信託)。CRSP USスモールキャップ・バリュー・インデックスのパフォーマンスに連動する投資成果 を目指す。800を超える米国小型株を保有し、完全複製戦略を用いて対象指数の構成銘柄 すべてまたは大部分に投資する。 |

| 163 | MOO | ヴァンエックベクトル アグリビジネスETF |

2.09 | 4.36 | 17.33 | 10.14 | 0 | ヴァンエック・アグリビジネスETF(VanEck Agribusiness ETF)は、米国籍のETF(上場投資信託)。主に大型・中型株に投資し、MVIS Global Agribusiness指数の投資成果を目指す。主な投資先は、生活必需品、材料、工業製品の各セクター。 |

| 164 | DGRW | ウィズダムツリー\n米国株クオリ ティ配当成長ファンド |

2.08 | 3.66 | 5.27 | 7.94 | 1 | ウィズダムツリー米国クオリティ配当グロース・ファンド(WisdomTree U.S. Quality Dividend Growth Fund)は、米国籍の上場投資信託。ウィズダムツリー米国配当グ ロース指 数の価格および利回り実績と連動する投資成果を目指す。普通株式の通常現金配当支払いがある米国企業を投資対象とする 。 |

| 165 | XLB | 素材セレクト セクター SPDR ファンド |

2.08 | 3.58 | 6.57 | 10.12 | 0 | マテリアルズ・セレクト・セクターSPDRファンド(Materials Select Sector SPDR Trustt)は米国籍のETF(上場投資信託)。マテリアルズ・セレクト・セクター指 数に連動する投資結果を目指す。以下の業種の企業を含む:化学、建築資材、容器・包装。 |

| 166 | SPTI | SPDR? Portfolio Intermediate Term Treasury ETF SPDR? ポートフォリオ米国中期国債ET F |

2.05 | 4.01 | 29.37 | 3.97 | 3 | SPDRポートフォリオ中期国債ETF(SPDR Portfolio Intermediate Term Treasury ETF) は、米国籍のETF(上場投資信託)。ブルームバーグ米国 レジャリー3-10年指数の価格お よび利回り実績と同等水準の投資成果を目指す。 |

| 167 | IXP | iシェアーズ グローバル コミュニケーションサービス ETF |

2.00 | 2.86 | 6.00 | 8.72 | 2 | iシェアーズ・グローバル電気通信ETF(iShares Global Comm Services ETF)は、米国籍のETF(上場投資信託)。S&Pグローバル1200コミュニケーション・サー ビス・セクター・キャップド指数に連動する投資成果を目指す。 |

| 168 | SHY | iシェアーズ 米国国債 1-3年 ETF |

2.00 | 4.30 | 76.09 | 10.96 | 3 | iシェアーズ米国債1-3年ETFは米国籍のETF(上場投資信託)。残存期間1-3年の米国債で 構成される指数に連動する投資成果を目指す。 |

| 169 | ACWI | iシェアーズ MSCI ACWI ETF |

1.99 | 3.50 | 8.76 | 11.85 | 2 | iシェアーズMSCI ACWI ETFは米国籍のETF(上場投資信託)。MSCIオール・カントリー・ ワールド指数に連動する投資成果を目指し、先進国市場および新興国市場の1200を超える株式を保有。代表サンプリング手法を用 いて保有銘柄のウエートを算定し、資産の90%以 上を対象指数の構成銘柄に投資する。 |

| 170 | DIA | SPDR ダウ工業株平均ETF | 1.99 | 3.29 | 4.71 | 42.60 | 4 | SPDRダウ・ジョーンズ工業株平均ETFトラスト(SPDR Dow Jones Industrial Average ETF Trust)は、米国籍の上場投資信託。ダウ・ジョーンズ工業株3 0種平均指数に連動する投資成果を目指す。同指数を構成する米国の大型株30銘柄を保有する。ユニット型投資信託として登録され 、原証券と同額の配当金を毎月支払う。価格ベースでウエートを算出。 |

| 171 | IVOV | バンガード S&Pミッドキャッ プ400バリューETF |

1.97 | 3.53 | 10.62 | 9.71 | 1 | Vanguard S&P Mid-Cap 400 Value ETF is an exchange-traded fund incorporated in the USA. The Fund seeks to track the performance of the S&P Mid-Cap 400 Value Index. |

| 172 | WOOD | iシェアーズ グローバル・ティ ンバー&フォレストリー ETF |

1.95 | 3.11 | 5.17 | 9.35 | 1 | iシェアーズ・グローバル・ティンバー&フォレストリー(iShares Global Timber & Forestry ETF)は米国籍のETF(上場投資信託)。S&Pグローバル・ティンバー &フォレストリ ー指数の価格と利回りに連動する投資成果を目指す。 |

| 173 | VTWV | バンガード ラッセル2000バ リュー株ETF |

1.94 | 3.09 | 6.34 | 15.85 | 0 | Vanguard Russell 2000 Value is an exchange-traded fund incorporated in the USA. The Fund seeks to track the performance of the Russell 2000 Value Index. |

| 174 | XLF | 金融セレクト セクター SPDR ファンド |

1.93 | 3.21 | 5.89 | 4.31 | 1 | ファイナンシャル・セレクト・セクター SPDR ファンドは、米国籍の ETF (上場投資信 託)。ファイナンシャル・セレクト・セクターの実績と同等水準の投資成果 (諸手数料控 除前) を目指す。同インデックスは、投資管理、商業・企業向け銀行業などの金融サービス関連企業の銘柄で構成さ れる。 |

| 175 | PPH | ヴァンエックベクトル医薬品ET F |

1.91 | 3.49 | 8.96 | 9.18 | 2 | ヴァンエック・ファーマシューティカルETF(VanEck Pharmaceutical ETF)は、米国籍のETF(上場投資信託)。US Listed Pharmaceutical25指数に連動する投資成果を 目指す。 医薬品分野の米国上場企業株式銘柄で構成される。米国上場の中型株と外国企業株を含 む。 |

| 176 | EWY | iシェアーズ MSCI 韓国ETF |

1.90 | 2.47 | 39.46 | 8.06 | 0 | iシェアーズMSCI韓国ETF(iShares MSCI South Korea ETF)は、米国籍のETF(上場投資 信託)。MSCI韓国25/50インデックスのパフォーマンスに連動する投 資成果を目指す。主 に韓国証券取引所で取引される、あらゆる時価総額水準の株式銘柄を保有する。主な構成銘柄は、一般消費財、 金融、ITセクターなどの企業。 |

| 177 | VIG | バンガード 米国増配株式ETF | 1.90 | 3.87 | 8.82 | 18.71 | 6 | バンガード米国増配株式ETF(Vanguard Dividend Appreciation ETF)は、米国籍のETF(上場投資信託)。ETF tracks the S&P US Dividend Growers指数に連動する。米国の中型・大型株を保有。過去10年間連続増配の米国の普通 株(REITを除く)への投資に注力す る。時価総額ベースで保有銘柄のウエートを算定。 |

| 178 | EWJ | iシェアーズ MSCI ジャパン ETF |

1.88 | 3.45 | 26.78 | 7.71 | 2 | iシェアーズMSCIジャパンETF(iShares MSCI Japan ETF)は、米国籍のETF(上場投資信 託)。MSCIジャパンインデックスが示す日本の株式市場の騰落率に連動する投資成果 を目指す。時価総額加重による「ポートフォリオ・サンプリング」手法を用い、さまざまなセクターのインデックス銘柄のうち代表的 な銘柄に投資する。 |

| 179 | VAW | バンガード 米国素材セクターE TF |

1.88 | 3.23 | 6.36 | 20.14 | 0 | バンガード・マテリアルズETF(Vanguard Materials ETF)は米国籍のETF(上場投資信 託)。MSCI US Investable Market Materials Indexに連動する投資成果を目指す。全資 産を、指標指数の各構成銘柄に指標と同一比率で投資する。 |

| 180 | PBD | インベスコ グローバルクリーン エネルギー ETF |

1.87 | 2.24 | 37.98 | 1.98 | 0 | インベスコ・グローバル・クリーン・エネルギーETF(Invesco Global Clean Energy ET F)は米国籍のETF(上場投資信託)。WilderHill New Energy Global Innovation指数に 連動する投資成果を目指す。対象は、クリーンな再生可能エネ ルギーの促進および保持事業に従事する世界各地の上場株式。マルチファクター・スクリーニングのアプローチを採用。四半期ごとに リバランス、再構成される。 |

| 181 | IOO | iシェアーズ グローバル 100 ETF |

1.83 | 2.84 | 0.99 | 7.87 | 0 | iシェアーズS&Pグローバル100 ETFは米国籍のETF(上場投資信託)。S&Pグローバル100指 数に連動する投資成果を目指す。S&Pグローバル100指数は、グローバル・マーケットで 重要度の高い海外進出大手企業のパフォーマンス指標とされる。 |

| 182 | VIOV | バンガード S&Pスモールキャ ップ600バリューETF |

1.83 | 3.27 | 10.92 | 9.54 | 0 | Vanguard S&P Small-Cap 600 Value ETF is an exchange-traded fund incorporated in the USA. The Fund seeks to track the performance of the S&P Small-Cap 600 Index. |

| 183 | EXI | iシェアーズ グローバル資本財 ETF |

1.76 | 2.95 | 4.46 | 12.80 | 0 | iシェアーズ・グローバル資本財ETFは米国籍のETF(上場投資信託)。S&Pグローバル資本財株価指数の価格および利回り 実績と同等水準の投資成果を目指す。 |

| 184 | XLI | 資本財セレクト セクター SPDR ファンド |

1.75 | 3.27 | 6.26 | 11.03 | 3 | インダストリアル・セレクト・セクターSPDRファンドは、米国籍のETF(上場投資信託) 。インダストリアル・セレクト・セクター指数に連動する投資成果を目指す。米国の大型工業株を保有。電気・建設機器、廃棄物管理 、機械を含む工業製品を中心に投資する。時価総額ベースで保有銘柄のウエートを算定。 |

| 185 | IVV | iシェアーズ・コア S&P 500 ETF |

1.71 | 3.35 | 5.82 | 44.55 | 3 | iシェアーズ・コアS&P500 ETF(iShares Core S&P 500 ETF)は、米国籍のETF(上場投資信託)。S&P500種指数のパフォーマンスに連動する投資成果を目指す。S&P 500種指数の全構成銘柄に投資し、主に米国の大型株を保有。四半期ごとに時価総額方式を用いて保有銘柄のウエートを算定し、リ バランスする。 |

| 186 | XLV | ヘルスケア セレクト セクター SPDR ファンド |

1.70 | 2.93 | 11.61 | 13.60 | 4 | ヘルスケア・セレクト・セクターSPDRファンド(Health Care Select Sector SPDR Fund d)は米国籍のETF(上場投資信託)。ヘルスケア・セレクト・セクター指数 に連動する投資結果を目指す。ヘルスケア機器・用品業、ヘルスケアプロバイダー・サービス業、バイオテクノロジー・医薬品業に関 連する企業を含む。 |

| 187 | SPLG | SPDR??ポートフォリオS& P 500??ETF |

1.69 | 3.32 | 5.25 | 5.14 | 4 | SPDR Portfolio S&P 500 ETF is an exchange-traded fund incorporated in the USA. The Fund’s objective is to replicate as closely as possible the performance of the S&P 500 Index. |

| 188 | XSOE | ウィズダムツリー 新興国株ニュ ーエコノミーファンド |

1.68 | 1.90 | 9.50 | 3.42 | 1 | WisdomTree Emerging Markets ex-State-Owned Enterprises Fund is an exchange-traded fund incorporated in the USA. The Fund invests in emerging markets stocks where government ownership does not exceed 20% of outstanding shares. |

| 189 | VOO | バンガード S&P 500 ETF |

1.67 | 3.22 | 6.16 | 40.05 | 4 | バンガードS&P 500 ETF(Vanguard S&P 500 ETF)は、米国籍のETF(上場投資信託)。S&P500種指数のパフォーマンスに連動する投資成果を目指す。主に米国の大型 株を保有。S&P500種指数の全構成銘柄に投資し、四半期ごとに時価総額加重平均を用いて保有銘柄のウエートを算定し、リバラ ンスする。 |

| 190 | SPSM | SPDR??ポートフォリオS& P 600小型株式ETF |

1.64 | 3.48 | 11.70 | 4.09 | 2 | SPDRポートフォリオS&P 600小型株式ETF(SPDR Portfolio S&P 600 Small Cap ETF) は、米国籍のETF(上場投資信託)。S&P小型株600指数の価格と利回 り実績に概ね連動する投資成果(手数料・費用控除前)を目指す。 |

| 191 | YINN | Direxion Daily FTSE China Bull 3X SharesD irexion デイリー FTSE中国株 ブル 3倍 ETF |

1.64 | 0.16 | -11.90 | 15.85 | 0 | ディレクション・デイリーFTSE中国ブル3Xシェアーズ(Direxion Daily FTSE China Bull 3X Shares)は米国籍のETF(上場投資信託)。FTSE中国50インデ ックスの運用実績(手 数料・費用控除前)の3倍(300%)の日次投資成果を目指す。 |

| 192 | VV | バンガード 米国ラージキャップ ETF |

1.63 | 3.19 | 5.83 | 19.56 | 4 | バンガード・ラージキャップETFは、米国籍のETF(上場投資信託)。CRSP USラージキャ ップ・インデックスに連動する投資成果を目指す。主に米国の大型株を保有。ほぼすべての資産を対象指数の構成銘 柄に投資することにより連動させる。 |

| 193 | OIH | ヴァンエックベクトル石油サービ スETF |

1.63 | 2.12 | 10.03 | 28.05 | 3 | ヴァンエック石油サービスETF(VanEck Oil Services ETF)は、米国籍のETF(上場投資 信託)。MVIS US Listed Oil Services 25指数に連動する投資成果を目指す。石油サービスセクターの米国企業の普通株式と預託証券で構成さ れる。米国上場企業のうち中小型株や外国企業を含む。 |

| 194 | FXZ | ファースト・トラスト\n・マテリ アルズ・アルファデックス・ファ ンド |

1.63 | 3.37 | 17.67 | 5.81 | 0 | ファースト・トラスト・マテリアルズ・アルファDEXファンド(First Trust Materials AlphaDEX Fund)は、米国籍のETF(上場投資信託)。StrataQuant材 料アルファDEXインデ ックスに連動する投資成果を目指す。保有銘柄は、ラッセル1000種指数の米国中・大型材料株。アルフ ァDEX方式を用いて選別・加重される。 |

| 195 | VTI | バンガード トータル ストック マーケット ETF |

1.63 | 3.16 | 6.05 | 21.48 | 4 | バンガード・トータル・ストック・マーケットETF(Vanguard Total Stock Market ETF)は、米国籍のETF(上場投資信託)。CRSP米国総合指数のパフォーマンスに 連動する投資 成果を目指す。あらゆる時価総額規模の米国株式を保有。米国株式市場全体を投資対象とする。3500以上の銘柄を 保有し、時価総額ベースでウエートを算定。 |

| 196 | VO | バンガード 米国ミッドキャップ ETF |

1.63 | 3.90 | 12.35 | 22.72 | 3 | バンガード・ミッドキャップETFは、米国籍のETF(上場投資信託)。CRSP USミッドキャ ップTR指数に連動する投資成果を目指し、350を超える中型株を保有。米国を中心にさま ざまな業種に投資する。時価総額加重平均を用いて保有銘柄のウエートを算定。 |

| 197 | SPY | SPDR S&P 500 ETF |

1.62 | 3.11 | 5.65 | 42.19 | 6 | SPDR S&P500 ETFトラスト(SPDR S&P 500 ETF Trust)は米国籍のETF(上場投資信託)。S&P500種指数に連動する投資成果を目指す。S&P500種指数の全構成銘 柄を組み入れる。主に米国の大型株を保有。ユニット型投資信託であるため、四半期ベースで配当を再投資する。保有銘柄のウエート は時価総額ベースで算定。 |

| 198 | SPTM | SPDR??ポートフォリオ\nS &P 1500コンポジット・ス トック・マーケットETF |

1.62 | 3.28 | 8.10 | 5.26 | 6 | SPDRポートフォリオS&P 1500コンポジット・ストック・マーケットETF(SPDR Portfoli o S&P 1500 Composite Stock Market ETF)は、米国籍のETF(上場投資信託)。SPDRポートフォリオS&P 1500コンポジット・ストック・マーケットETFのトータルリターン(経費控除前)に概ね連動する投資成果を目指す。 |

| 199 | NXTG | FT INDXX ネクストジー ETF |

1.61 | 3.31 | 26.78 | 7.48 | 0 | First Trust Indxx NextG ETF is an exchange-traded fund incorporated in the USA. The Fund seeks investment results that correspond generally to the Indxx 5G & NextG Thematic Index. The index seeks to include only companies that have devoted material resources or made material commitments to the use of 5G technology. |

| 200 | FDM | FT ダウジョーンズ マイクロキャップ ETF |

1.60 | 2.89 | 14.77 | 5.91 | 0 | First Trust Dow Jones Select MicroCap Index Fund is an exchange-traded fund incorporated in the USA. The Fund’s objective is to seek investment results that correspond to the price and yield of The Dow Jones Select MicroCap Index. The Fund will invest 80% of its assets in common stocks of U.S. micro-capitalization companies which are publicly traded in the United States. |

| 201 | MGC | バンガード 米国メガキャップE TF |

1.60 | 3.10 | 5.24 | 14.63 | 4 | バンガード・メガキャップETF(Vanguard Mega Cap ETF)は、米国籍のETF(上場投信信 託)。米国市場の超大型株に対する多様なエクスポージャーを提供するCRSP米国メガ キャップ・インデックスに連動する投資成果を目指す。パッシブ運用、完全複製アプローチを採用。 |

| 202 | EPI | ウィズダムツリー インド株収益 ファンド |

1.59 | 0.54 | 71.94 | 3.37 | 1 | ウィズダムツリーインド収益ファンドは米国籍のETF(上場投資信託)。ウィズダムツリ ーインド収益指数の価格および利回り実績に連動する投資成果を目指す。 |

| 203 | SPMD | SPDR??ポートフォリオS& P 400中型株式ETF |

1.58 | 2.91 | 6.60 | 4.46 | 4 | SPDR Portfolio S&P 400 Mid Cap seeks to provide investment results that, before fees and expenses, correspond generally to the total return performance of the S&P MidCap 400 Index. |

| 204 | IJR | iシェアーズ・コア S&P 小型株 ETF |

1.57 | 3.78 | 19.16 | 10.22 | 2 | iシェアーズ・コアS&P小型株ETF(iShares Core S&P Small-Cap ETF)は、米国籍のETF(上場投資信託)。S&P小型株600種指数に連動する投資成果を目指す。サン プリング法で指数をトラックする。同指数は、米国株式市場に上場している小型株のパフォーマンスを示す。 |

| 205 | VONE | バンガード ラッセル1000 ETF |

1.56 | 3.06 | 6.18 | 18.77 | 3 | バンガード・ラッセル1000(Vanguard Russell 1000)は、米国籍のETF(上場投資信託)。ラッセル 1000種指数に連動する投資成果を目指す。 |

| 206 | IJH | iシェアーズ・コア S&P 中型株 ETF |

1.54 | 2.74 | 7.13 | 4.96 | 1 | iシェアーズ・コアS&P中型株ETF(iShares Core S&P Mid-Cap ETF)は、米国籍のETF(上場投資信託)。S&P中型株400種指数のパフォーマンスに連動する投資成果を 目指す。米国の中型株を保有。サンプリング法で指数をトラックし、投資銘柄を選定する。四半期ごとに時価総額方式を用いて保有銘 柄のウエートを算定し、リバランスする。 |

| 207 | OEF | iシェアーズ S&P 100 ETF |

1.53 | 2.90 | 4.61 | 18.04 | 3 | iシェアーズS&P 100 ETF(iShares S&P 100 ETF)は、米国籍のETF(上場投資信託)。米国株式市場全体の時価総額のおよそ49%を占める米国大型株を含むS&P100 指数に連動する投資成果を目指す。主な構成銘柄は、金融、ヘルスケア、およびITセクターなどの企業。代表サンプ リング手法を用いて保有銘柄のウエートを算定する。 |

| 208 | VTHR | バンガード ラッセル3000 ETF |

1.53 | 2.96 | 6.53 | 18.26 | 0 | バンガード・ラッセル3000(Vanguard Russell 3000)は、米国籍のETF(上場投資信 託)。ラッセル3000種指数に連動する投資成果を目指す。 |

| 209 | VIS | バンガード 米国資本財・サービ ス・セクターETF |

1.53 | 2.84 | 5.82 | 18.39 | 3 | バンガード米国資本財サービスETF(Vanguard Industrials ETF)は、米国籍の上場投資 信託。MSCI USインベスタブル・マーケット資本財サービス・インデックスに連動する投 資成果を目指す。インデックスは、以下に従事する大・中・小規模の米国企業で構成される:資本財の製造・販売、商業・輸送サービ スの提供 |

| 210 | CHAU | Direxion デイリー CSI 300 中国A株 ブル2倍 ETF |

1.50 | 2.43 | 286.14 | 2.01 | 0 | ディレクション・デイリーCSI 300中国A株ブル2Xシェアーズ(Direxion Daily CSI 300 China A Share Bull 2X Shares)は、米国籍のETF(上場投資信託)。CSI300インデックス の200%の日次運用成績を目指す。投資目的の達成は、日次ベースでのみ評価する。 |

| 211 | IXJ | iシェアーズ グローバル・ヘル スケア ETF |

1.49 | 2.47 | 1.92 | 7.64 | 2 | iシェアーズ・グローバル・ヘルスケアETF(iShares Global Healthcare ETF)は、米国 籍のETF(上場投資信託)。S&Pグローバル・ヘルスケア株指数に連動する投資成果 を目指す。世界の大型ヘルスケア株を保有。米国を中心として医薬品やバイオテク、医療装置会社などに投資する。ウエートは時価総 額ベースで算定。 |

| 212 | VB | バンガード スモールキャップ ETF |

1.48 | 2.59 | 6.49 | 18.91 | 0 | バンガード・スモールキャップETF(Vanguard Small Cap ETF)は、米国籍のETF(上場投資信託)。CRSP米国小型株指数のパフォーマンスに連動する投資成果を目指す。1400銘 柄以上の中型・小型株を保有。米国を中心にさまざまな業種に投資する。フルレプリケーション戦略を採用し、時価総額加重平均を用 いて保有銘柄のウエートを算定。 |

| 213 | VHT | バンガード 米国ヘルスケア・セ クターETF |

1.47 | 2.64 | 12.50 | 22.20 | 4 | バンカード・ヘルスケアETFは、米国籍の上場投資信託。MSCI USインベスタブル・マーケット・ヘルスケア・インデック スに連動する投資成果を目指す。指数を構成し、指数のウェイトと同比率で保持する株式に資産のすべてを投資する。 |

| 214 | ICLN | iシェアーズ グローバル・クリ ーンエネルギー ETF |

1.45 | 2.73 | 15.25 | 1.34 | 0 | iシェアーズ・グローバル・クリーンエネルギーETF(iShares Global Clean Energy ETF )は、米国籍のETF(上場投資信託)。S&Pグローバル・クリーンエネルギ ー株指数に連動する投資成果を目指す。エネルギー、工業、テクノロジー、公益事業の中型株を中心に保有する。時価総額加重平均を 用いて保有銘柄のウエートを算定。 |

| 215 | IVOO | バンガード S&Pミッドキャッ プ400 ETF |

1.45 | 3.04 | 11.02 | 7.98 | 1 | バンガードS&P中型株400 ETF(Vanguard S&P Mid-Cap 400 ETF)は、米国籍のETF(上場 投資信託)。S&P中型株400指数に連動する投資成果を目指す。 |

| 216 | ESGU | iShares ESG Aware MSCI USA ETF |

1.45 | 3.01 | 7.56 | 8.56 | 5 | iシェアーズESGアウェアMSCI米国ETF(iShares ESG Aware MSCI USA ETF)は、米国籍のETF(上場投資信託)。MSCI USA Extended ESG Focus Indexに連動する投資成果を目指 す。親指数と同様のリスクおよびリターン特性を示しつつ、指数提供社が特定する環境・社会・ガバナンス分野でプラスの特性を 持つ米国企業に投資。 |

| 217 | SUSA | iシェアーズ MSCI 米国 ESG セレクト ETF |

1.40 | 2.95 | 8.37 | 7.88 | 4 | iシェアーズMSCI米国ESGセレクト・ソーシャル・インデックス・ファンド(iShares MSC I USA ESG Select Social Index Fund)は、米国籍のETF(上場投資信託)。環境・ 社会 ・ガバナンスの点で優れた特性を示すと判断されるMSCI USA Extended Indexの約250銘柄の価格および利回り実績と同等水準の投資成果を目指す。 |

| 218 | VIOO | バンガード S&Pスモールキャ ップ600 ETF |

1.40 | 2.71 | 12.20 | 8.34 | 4 | バンガードS&P小型株600ETF(Vanguard S&P Small-Cap 600 ETF)は、米国籍のETF(上場投資信託)。S&P小型株600インデックスに連動する投資成果を目指す。 |

| 219 | BWX | SPDRブルームバーグ・バーク レイズ世界国債(除く米国)ET F |

1.35 | 1.77 | 7.94 | 2.30 | 2 | SPDRブルームバーグ インターナショナル国債ETF(SPDR Bloomberg International Treasury Bond ETF) は、米国籍のETF(上場投資信託)。Bloomberg Global Treasury ex-US Capped指数の価 格と利回りに連動する投資成果を目指す。 |

| 220 | EPHE | iシェアーズ MSCI フィリピン ETF |

1.34 | 1.98 | 30.89 | 2.53 | 4 | iシェアーズMSCIフィリピンETFは、米国籍のETF(上場投資信託)。MSCI Philippines IMI 25/50 Indexに連動する投資成果を目指す。 |

| 221 | VTWO | バンガード ラッセル2000 ETF |

1.33 | 2.18 | 8.09 | 6.70 | 0 | バンガード・ラッセル2000(Vanguard Russell 2000)は、米国籍の上場投資信託。ラッ セル2000種指数に連動する投資成果を目指す。 |

| 222 | CXSE | ウィズダムツリー 中国株ニュー エコノミーファンド |

1.30 | 1.80 | 3.40 | 3.15 | 1 | ウィズダムツリー・トラスト-ウィズダムツリー中国(除国有企業)ファンド(WisdomTree China ex-State-Owned Enterprises Fund)は、米国籍のETF(上場投資信託)。発行済株 式の政府による保有率が20%未満の中国株へのエクスポージャーの提供を目指す。 |

| 223 | VXF | バンガード 米国エクステンデッ ド・マーケットETF |

1.29 | 2.25 | 5.76 | 12.81 | 0 | バンガード・エクステンデッド・マーケットETF(Vanguard Extended Market ETF)は米 国籍のETF(上場投信信託)。中小型株をトラックするベンチマーク指数のパフォーマン スに連動する投資リターンを目指す。S&Pコンプリーション指数のパフォーマンスをトラ ックするパッシブ管理型ストラテジーを採用。 |

| 224 | IWM | iシェアーズ ラッセル 2000 ETF |

1.28 | 2.03 | 5.41 | 15.91 | 0 | iシェアーズ・ラッセル2000 ETFは米国籍のETF(上場投資信託)。Russell 2000 Indexのパフォーマンスに連動する投資成果を目指す。米国の中型・小型株を保有。ラッセル3000種指数のうち時 価総額が下位の2000銘柄に投資する。通期ごとに時価総額ベースで保有銘柄のウエートを算定し、リバランスする。 |

| 225 | VOX | バンガード 米国通信サービス・ セクターETF |

1.23 | 2.33 | 7.83 | 8.63 | 2 | バンガード通信サービスETF(Vanguard communication Services ETF)は、米国籍の上場投資信託。MSCIインベスタブル・マーケット電気通信サービス・インデックスに連 動する投資成果を目指す。当インデックスは、固定回線、携帯電話、無線、帯域幅および/また は光ファイバーネットワークを通じて通信サービスを提供する大・中・小規模の米国企業で構成される。 |

| 226 | KRMA | Global X Consci ous Companies ETF グローバルX ESG経営企業 ETF |

1.23 | 2.04 | 6.45 | 2.29 | 0 | The Global X Conscious Companies ETF is an exchange traded fund incorporated in the USA. The fund seeks to track the performance of the Concinnity Conscious Co- mpanies Index. |

| 227 | GDXJ | ヴァンエックベクトル ジュニア金鉱株 ETF |

1.18 | 3.97 | 120.54 | 3.46 | 2 | ヴァンエック・ジュニア・ゴールド・マイナーズETF(VanEck Vectors Junior Gold Miners ETF)は、米国籍のETF(上場投資信託)。MVIS Junior Gold Miners指数の価格および利回り(手数料・経費控除前)と同等水準の投資成果を目指す。通常、ファ ンド総資産の80%以上を、ファンドの対象指標の構成銘柄に投資する。 |

| 228 | PIO | インベスコ グローバル ウォーター ETF |

1.18 | 1.43 | -2.06 | 2.64 | 0 | インベスコ・グローバル・ウォーターETF(Invesco Global Water ETF)は米国籍のETF(上場投資信託)。Nasdaq OMX Global Water指数に連動する。同指数は、住宅・商業・産 業用水の節約・浄化向け製品を製造する世界の上場企業株式 を対象とした、流動性加重指数。四半期ごとに調整され、毎年4月に再編成される。 |

| 229 | LIT | グローバルX リチウム&バッテ リーテクノロジーETF |

1.18 | 1.49 | 11.62 | 3.15 | 0 | グローバルXリチウム&バッテリー・テクETF(Global X Lithium & Battery Tech ETF)は、米国籍のETF(上場投資信託)。ソラクティブ・グローバル・リチウム株指数の価格 お よび利回りに連動する投資成果を目指す。 |

| 230 | RXI | iシェアーズ グローバル一般消 費財 ETF |

1.16 | 2.09 | 8.04 | 11.05 | 2 | iシェアーズ・グローバル一般消費財ETF(iShares Global Consumer Discretionary ET F)は、米国籍のETF(上場投資信託)。S&Pグローバル1200一 般消費財セクター・キャッ プト・インデックスの価格および利回りに概ね連動する投資成果を目指す。 |

| 231 | GDX | ヴァンエックベクトル 金鉱株ETF |

1.15 | 2.04 | 41.21 | 2.40 | 0 | ヴァンエック金鉱株ETF(VanEck Gold Miners ETF)は、米国籍のETF(上場投資信託)。NYSE Arca Gold Miners Indexに連動する投資成果を目指す。世界の全サイズの素材株に 投資。北米、特にカナダ国内の企業に最大の比重を置く。時価総額加重平均を用いて保有銘柄のウエートを算定。 |

| 232 | VCR | バンガード 米国一般消費財・サ ービス・セクターETF |

1.12 | 1.99 | 14.12 | 19.18 | 2 | バンガード・コンシューマー・ディスクレショナリーETF(Vanguard Consumer Discretionary ETF)は、米国籍のETF(上場投資信託)。MSCI USインベスタブル・マーケット・コンシューマー・ディスクレショナリー・インデックスに連動する投資成果を目指す。 |

| 233 | GRID | FT NASDAQ 次世代送電線関連株 ETF |

1.10 | 3.45 | 19.93 | 6.06 | 0 | ファースト・トラスト・ナスダック・クリーン・エッジ・スマート・グリッド・インフラストラクチャー・インデックス・ファンド (First Trust NASDAQ Clean Edge Smart Gri d Infrastructure Index Fund)は米国籍のETF(上場投資信託)。NASDAQ OMX Clean Edge Smart Grid Infrastructure Indexの価格および利回りに概ね連動する運用実績を目指 す。 |

| 234 | SPYG | SPDRポートフォリオS&P 500グロース株式ETF |

1.06 | 1.73 | 3.71 | 3.81 | 0 | SPDRポートフォリオS&P500グロースETF(SPDR Portfolio S&P 500 Growth ETF)は、米国籍のETF(上場投資信託)。S&P 500グロース・インデックスと同水準の投資成果を目指す。 |

| 235 | XLK | テクノロジー セレクト セクター SPDR ファンド |

1.00 | 2.62 | 7.79 | 8.65 | 3 | テクノロジー・セレクト・セクターSPDRファンド(Technology Select Sector SPDR Fundd)は米国籍のETF(上場投資信託)。テクノロジー・セレクト・セクター指数 に連動する投資結果を目指す。指数には、防衛関連製造行により開発された製品、マイクロコンピュータ部品、通信機器、総合コンピ ュータ集積回路が含まれる。 |

| 236 | SMH | ヴァンエックベクトル半導体ET F |

1.00 | 2.57 | 7.80 | 6.73 | 1 | ヴァンエック半導体ETF(VanEck Vectors Semiconductor ETF)は、米国籍のETF(上場投資信託)。MVIS US Listed Semi-conductor 25指数に連動する投資成果を目指す。半導体セクターを中心に、米国で上場する時価総額および流 動性の高い企業に投資。各銘柄の保有率は20%以下。 |

| 237 | FAS | Direxion デイリー米国 金融株ブル3倍 ETF |

0.97 | 2.73 | 32.03 | 5.57 | 0 | ディレクション・デイリー金融ブル3Xシェアーズ(Direxion Daily Financial Bull 3X Shares)は、米国籍のETF(上場投資信託)。ファイナンシャル・セレクト・セクタ ー指数の運用実績(手数料・費用控除前)変動率の3倍に連動する投資成果を目指す。 |

| 238 | VOOG | バンガード S&P500グロー スETF |

0.97 | 1.40 | 4.65 | 14.45 | 0 | バンガードS&P 500グロースETF(Vanguard S&P 500 Growth ETF)は、米国籍のETF(上場投資信託)。S&P 500 Growth Indexに連動する投資成果を目指す。 |

| 239 | VIOG | バンガード S&Pスモールキャ ップ600グロースETF |

0.97 | 1.85 | 18.38 | 6.48 | 0 | Vanguard S&P Small-Cap 600 Growth ETF is an exchange-traded fund incorporated in the USA. The Fund seeks to track the performance of the S&P Small-Cap 600 Growth Index. |

| 240 | XLY | 一般消費財セレクト セクター SPDR ファンド |

0.95 | 1.72 | 4.56 | 9.63 | 3 | 一般消費財セレクト・セクターSPDRファンド(Consumer Discretionary Select Sector SPDR Fund)は、米国籍のETF(上場投資信託)。一般消費財セレクト・セクター指数に連 動する投資成果を目指し、主に米国の大型株を保有する。調整時価総額の手法を用いて保有銘柄のウエートを算定し、当該指数の9 5%以上の構成銘柄に投資。 |

| 241 | IVOG | バンガード S&Pミッドキャッ プ400グロースETF |

0.94 | 1.59 | 13.26 | 5.53 | 0 | Vanguard S&P Mid-Cap 400 Growth ETF is an exchange-traded fund incorporated in the USA. The Fund seeks to track the performance of the S&P Mid-Cap 400 Growth Index. |

| 242 | RTH | ヴァンエックベクトル小売ETF | 0.93 | 1.94 | 11.89 | 10.17 | 0 | ヴァンエック・リテールETF(VanEck Retail ETF)は、米国籍のETF(上場投資信託)。MVIS U.S. Listed Retail 25指数に連動する投資成果を目指す。小売指数は、小売事業の 収益が全収益の50%以上を占める米国上場企業で構成される。 |

| 243 | VGT | バンガード 米国情報技術セクタ ーETF |

0.89 | 2.35 | 9.89 | 20.49 | 2 | バンガード情報技術ETF(Vanguard Information Technology ETF)は、米国籍のETF(上 場投資信託)。MSCI US Investable Market Information Technology指数の構成銘柄のうち、あらゆる時価 総額規模のテクノロジー株のパフォーマンスに連動する投資成果を目指す。米国を中心としてコンピューターやソフトウエア、インタ ーネット企業に投資する。 |

| 244 | FPXI | FT 外国株式 オポチュニティ ーズ ETF |

0.89 | 1.52 | 26.51 | 2.50 | 1 | ファースト・トラスト・インターナショナル・エクイティ・オポチュニティーズ・ファンド(First Trust International Equity Opportunities Fund)は、米国籍のETF(上場投資信託)。IPOXインターナショナル・インデックスの価格および利回りに概ね連動する投 資成果を目指す。 |

| 245 | VONG | バンガード ラッセル1000グ ロース株ETF |